Commercio mondiale della filiera cuoio, pelli, pelletteria: recuperati ampiamente i livelli pre-pandemici per i prodotti finiti; non per beni intermedi e macchinari

In particolare, nel Q1-2023 buona crescita per le esportazioni mondiali di prodotti finiti; rallentamento significativo, invece, per i prodotti a monte della filiera

Pubblicato da Marcello Antonioni. .

Sistema moda Meccanica strumentale Congiuntura Controllo risultati Settori Incertezza Marketing internazionale Congiuntura Internazionale

Accedi con il tuo account per utilizzare le funzioni stampa migliorata (pretty print) e includi articolo (embed).

Non sei ancora registrato?

registrati!

Congiuntura mondiale della filiera cuoio-pelli-pelletteria

Nei primi tre mesi del 2023 la congiuntura mondiale della filiera cuoio-pelli-pelletteria, pur in rallentamento, ha saputo mantenere una intonazione complessivamente positiva.

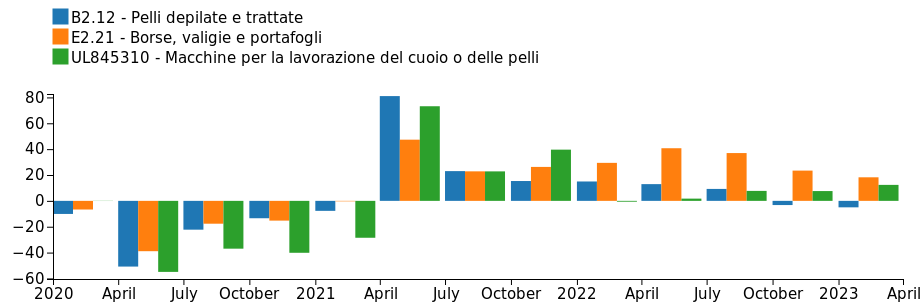

Esportazioni mondiali di prodotti filiera cuoio-pelli-pelletteria

(variazioni % tendenziali in euro)

Come documentano i dati Exportplanning, le esportazioni mondiali di prodotti cuoio-pelli-pelletteria (beni intermedi1, prodotti finiti2) e relativi macchinari di processo3 hanno registrato un aumento tendenziale ancora a due cifre nei valori in euro (+14.8%, dopo il +28.6% della media 2022) e una - seppur più contenuta - variazione di segno positivo nella misurazione a prezzi costanti4 (+6.2%, dopo il +14.8% della media 2022).

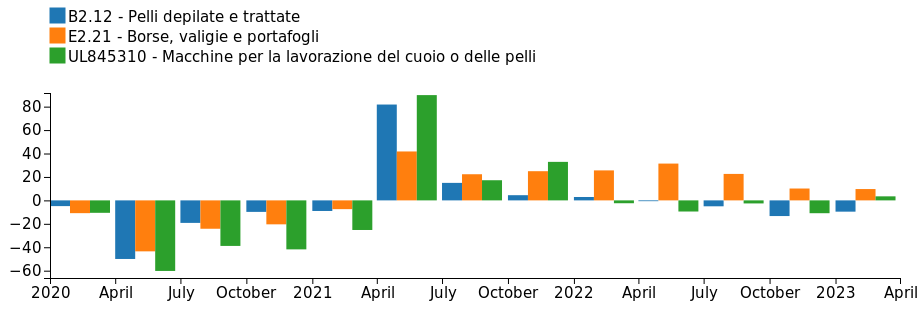

Esportazioni mondiali di prodotti filiera cuoio-pelli-pelletteria

(variazioni % tendenziali a prezzi costanti)

Beni intermedi

All'interno della filiera, tuttavia, i prodotti più a monte evidenziano i maggiori segnali di rallentamento.

In particolare, le esportazioni mondiali di pelli depilate e trattate, dopo avere registrato nel 2022 un aumento medio annuo del +8.2% nei valori in euro (che tuttavia, analizzando l'evoluzione a prezzi costanti, va letto in maniera meno favorevole: si veda il grafico sopra riportato, che documenta ben tre dei quattro trimestri 2022 in territorio negativo), nel primo trimestre di quest'anno hanno segnato un calo tendenziale sia nei valori in euro (-5%) che a prezzi costanti (-9.6%).

E' verosimile ipotizzare che l'accresciuta fase di incertezza del ciclo economico internazionale5 abbia impattato maggiormente sulle vendite dei beni intermedi, in un naturale processo di decumulo scorte lungo le filiere di produzione.

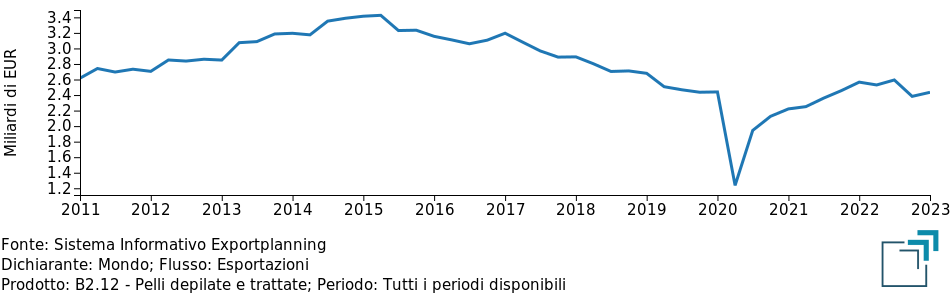

Va inoltre sottolineato come i livelli attuali delle vendite mondiali di beni intermedi della filiera cuoio-pelli-pelletteria risultino ancora ampiamente inferiori a quelli pre-pandemici (si veda il grafico sotto riportato): se confrontiamo il primo trimestre 2023 con il corrispondente periodo 2019, la differenza è del -9.4 per cento nei valori in euro e di quasi 20 punti percentuali nella misurazione a prezzi costanti.

Esportazioni mondiali trimestrali di beni intermedi filiera cuoio-pelli-pelletteria

(euro destagionalizzati)

Prodotti finiti

Lungo la filiera cuoio-pelli-pelletteria, i prodotti più a valle evidenziano, invece, maggiori capacità di tenuta.

In particolare, le esportazioni mondiali di borsette, dopo avere registrato nel 2022 un aumento medio annuo del +24.3% nei valori in euro e del +13.5% a prezzi costanti, nei primi tre mesi del 2023 hanno segnato un aumento tendenziale ancora a doppia cifra percentuale nei valori in euro (+16.9%) e una buona dinamicità anche a prezzi costanti (+8.8%).

Analogo discorso vale per l'export mondiale di sacche e borse da viaggio, in aumento tendenziale nel trimestre più recente del +16.4 per cento nei valori in euro e del +7.8 per cento a prezzi costanti.

Da segnalare, non da ultimi, gli aumenti tendenziali recenti di altri prodotti di pelletteria6 (+31.2% in euro e +21.4% a prezzi costanti), che confermano le ottime performance già evidenziate nella media del 2022.

Vanno, invece, segnalate - in negativa controtendenza - le performance tendenziali relativamente meno favorevoli delle vendite mondiali di portafogli e oggetti da tasca o da borsetta, che nel primo trimestre 2023 hanno segnato una debole crescita nei valori in euro (+4.7%) e un calo a prezzi costanti (-3.8%), peraltro ricalcando le dinamiche poco favorevoli della media 2022 (+6 per cento nei valori in euro; -4.1 per cento a prezzi costanti).

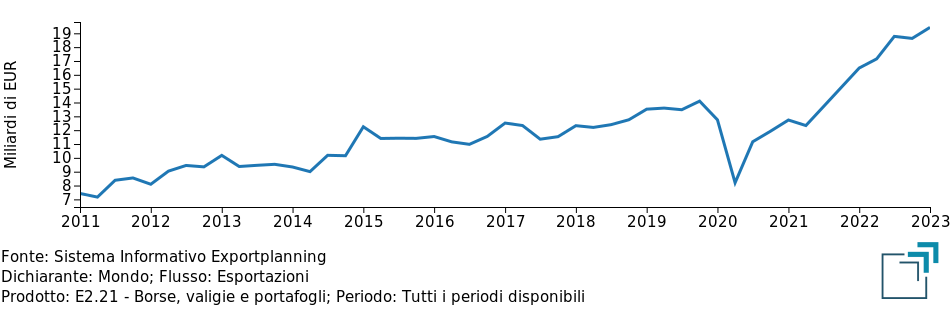

Esportazioni mondiali trimestrali di prodotti finiti filiera cuoio-pelli-pelletteria

(euro destagionalizzati)

Complessivamente, tuttavia, i livelli raggiunti dalle esportazioni mondiali di prodotti finiti della filiera cuoio-pelli-pelletteria risultano ampiamente superiori ai livelli pre-pandemici (si veda il grafico sopra riportato): si tratta di un differenziale positivo di quasi 14 punti percentuali nella misurazione a prezzi costanti e - complici i rialzi dei costi delle materie prime intervenuti nel biennio 2021-2022 - addirittura di oltre 42 punti percentuali nei valori denominati in euro.

Macchine di processo

Per i fornitori di tecnologia della filiera cuoio-pelli-pelletteria (macchine per la lavorazione del cuoio o delle pelli e macchine per la fabbricazione o la riparazione di lavori in cuoio o in pelle), i dati del primo trimestre 2023 forniscono un quadro congiunturale all'insegna dei segni "più", con esportazioni mondiali in crescita tendenziale sia nei valori in euro (+12.4%) che nella misurazione a prezzi costanti (+3.4%).

Va tuttavia evidenziato come i valori raggiunti nel primo trimestre dell'anno dalle esportazioni mondiali del settore risultino ancora ampiamente al di sotto dei livelli pre-pandemici (si veda il grafico sotto riportato): -20.3 per cento nei valori in euro; -32.6% a prezzi costanti.

E' un evidente segnale di come la ripresa post-pandemica che i prodotti a valle della filiera cuoio-pelli-pelletteria (componente prodotti finiti) hanno saputo globalmente "cavalcare" non abbia implicato investimenti significativi in nuova capacità produttiva (o in un significativo ammodernamento di quella esistente) a livello internazionale.

Esportazioni mondiali trimestrali di macchinari filiera cuoio-pelli-pelletteria

(euro destagionalizzati)

Esportazioni mondiali dei settori della filiera cuoio-pelli-pelletteria

| Valore 2022 | Var. % tendenziali prezzi correnti | Var. % tendenziali prezzi costanti | |||

| Settore | (mld €) | 2022 | Q1-2023 | 2022 | Q1-2023 |

| Pelli depilate e trattate | 13.0 | + 8.2 | - 5.0 | - 4.1 | - 9.6 |

|---|---|---|---|---|---|

| Borsette | 36.1 | +24.3 | +16.9 | +13.5 | + 8.8 |

| Sacche e borse da viaggio | 23.7 | +33.3 | +16.4 | +21.5 | + 7.8 |

| Portafogli e oggetti da tasca o da borsetta | 8.2 | + 6.0 | + 4.7 | - 4.1 | - 3.8 |

| Altri prodotti di pelletteria | 15.8 | +66.4 | +31.2 | +55.4 | +21.4 |

| Macchine per lavorazione/riparazione cuoio o pelli | 0.3 | + 4.2 | +12.4 | - 6.8 | + 3.4 |

| TOTALE | 97.1 | +28.6 | +14.8 | +16.7 | + 6.2 |

Fonte: Sistema Informativo ExportPlanning

Sei interessato a ricevere una selezione delle più rilevanti news della settimana sul commercio estero? Iscriviti gratis a World Business Newsletter!

Dalla crisi pandemica ad oggi, la filiera cuoio-pelli-pelletteria ha saputo evidenziare recuperi particolarmente rilevanti, ma assai disomogenei a livello merceologico: assai bene i prodotti finiti, meno bene beni intermedi e macchinari

Conclusioni

I livelli raggiunti dalle esportazioni mondiali di prodotti della filiera cuoio-pelli-pelletteria nel primo trimestre dell'anno rappresentano un nuovo punto di massimo assoluto per l'esperienza storica della filiera, con un differenziale significativamente positivo (+33 per cento) nei valori in euro e moderatamente positivo a prezzi costanti (+7%) rispetto ai livelli pre-pandemici7.

Esportazioni mondiali trimestrali di totale filiera cuoio-pelli-pelletteria

(euro destagionalizzati)

Tuttavia, l'analisi qui presentata ha documentato un quadro congiunturale assai disomogeneo lungo la filiera cuoio-pelli-pelletteria:

- elevata dinamicità nella ripartenza post-pandemica per le vendite mondiali di prodotti finiti, confermatasi anche (pur con un leggero rallentamento) nel primo trimestre del 2023;

- maggiori difficoltà nella ripresa post-pandemica per le vendite mondiali di beni intermedi e macchinari, confermatesi anche nei primi tre mesi dell'anno su livelli ampiamente inferiori a quelli 2019 e - soprattutto con riferimento ai beni intermedi - in fase di marcato rallentamento tendenziale.

L'atteso peggioramento della congiuntura internazionale, alla luce dei segnali macroeconomici più recenti8, tenderà a mettere in discussione la dinamicità del primo cluster di prodotti e, contestualmente, ad accentuare le difficoltà del secondo cluster.

In un simile scenario, la capacità di monitorare la congiuntura dei diversi mercati internazionali a livello settoriale (e di specifica area di business) sarà un importante fattore critico di successo per ottimizzare il portafoglio mercati.

1) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

2) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

3) Per una descrizione dei prodotti ivi ricompresi, si vedano le relative schede di descrizione prodotto:

- Macchine per la lavorazione del cuoio o delle pelli;

- Macchine per la fabbricazione o la riparazione di lavori in cuoio o in pelle.

5) A tale riguardo, l'Indice del ciclo industriale globale di fonte PricePedia, che misura il grado di utilizzo della capacità produttiva dell’industria a livello mondiale, evidenzia nella prima parte del 2023 un andamento cedente (-4% nel periodo gennaio-maggio 2023 rispetto al corrispondente periodo 2022), su livelli di circa 5 punti percentuali inferiori al massimo di giugno 2022.

6) Sono ricompresi in questa voce i seguenti prodotti: bauli, valigie, cartelle. Si veda la relativa scheda di descrizione.

7) Anche le esportazioni italiane della fliera cuoio-pelli-pelletteria ha saputo recuperare i livelli pre-pandemici: nel primo trimestre del 2023 il loro livello è risultato superiore a quello del corrispondente periodo 2019 del +16.4 per cento nei valori in euro. Tuttavia, se misurate a prezzi costanti, le esportazioni italiane della filiera risultano meno performanti, con livelli sostanzialmente allineati a quelli del periodo pre-pandemico. Come documentano i dati ExportPlanning, le principali province italiane per incrementi assoluti nelle esportazioni di prodotti della filiera dal 2019 ad oggi sono, nell'ordine, quelle di Milano (+275 milioni di euro), Firenze (+87 mln €) e Roma (+59 mln €).

8) Come documenta il Purchasing Manager Index mondiale, pubblicato nella piattaforma PricePedia, a giugno 2023 esso ha toccato un nuovo punto di minimo (46.7), per il decimo mese consecutivo sotto la soglia di neutralità (valori inferiori a 50 indicano una attività economica in fase di contrazione).