Il futuro dell’auto elettrica: sfide e opportunità per l’Unione Europea

Pubblicato da Alba Di Rosa. .

Europa Asia Automotive Analisi competitor Stati Uniti Export Mercati esteri Incertezza Tecnologia Automotive

Accedi con il tuo account per utilizzare le funzioni stampa migliorata (pretty print) e includi articolo (embed).

Non sei ancora registrato?

registrati!

Con la decisione di febbraio 2023 da parte del parlamento UE di proibire l'immatricolazione di nuove auto e veicoli leggeri con motore termico (a benzina e diesel) a partire dal 2035, l'UE ha compiuto un passo importante lungo il percorso di transizione energetica. L’accordo è stato successivamente adottato dal Consiglio Europeo nel marzo 2023 e entrato in vigore il mese successivo.

Questa decisione è entrata nel mirino di diversi analisti di settore, poiché ritenuta pericolosa in termini di competitività dell'industria automobilistica europea. Si pensi ad esempio alle parole di Luca De Meo, presidente di ACEA (European Automobile Manufacturers’ Association) nonché CEO del gruppo Renault, che ha evidenziato come l’addio ai motori termici possa presentare molteplici rischi per l’Europa, anche sul fronte occupazionale. Negli autoveicoli con motore termico, l'industria automobilistica europea presenta infatti un indubbio vantaggio competitivo nei confronti dell'industria cinese; viceversa, nel settore degli Electric Vehicles (EV) l'industria europea è ritenuta molto più debole dell'industria cinese, sia per la minor competenza accumulata dal lato dei volumi prodotti, sia per la debolezza della filiera di componentistica specializzata in EV.

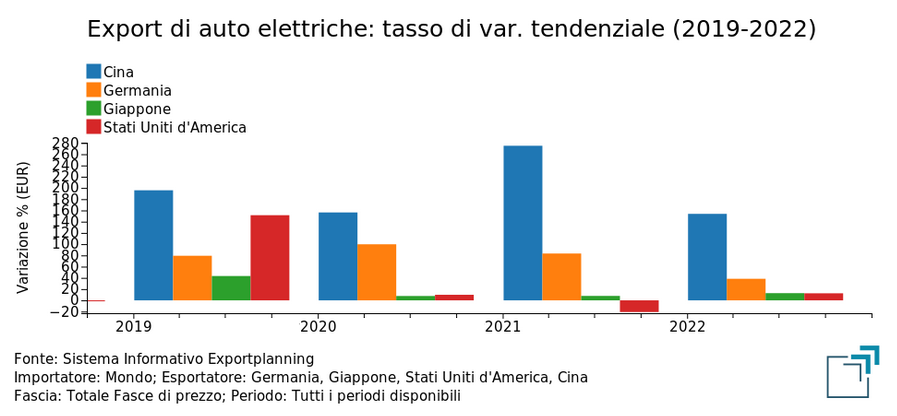

Il tasso di crescita delle esportazioni dei maggiori paesi player mostra con chiarezza la presenza di differenti trend: come si nota dal grafico, le esportazioni cinesi di auto elettriche hanno infatti mostrato, negli ultimi anni, un trend di crescita costantemente superiore a quello degli altri principali leader del settore.

Il mondo dell’auto elettrica: il nuovo ruolo della Cina

Una delle teorie più consolidate nell'economia industriale riguarda la curva di apprendimento di un'industria in un dato paese. Questa curva suggerisce che, man mano che la produzione cumulativa di un prodotto aumenta, i costi unitari di produzione tendono a diminuire. La logica dietro questo fenomeno è che le aziende diventano più efficienti nella produzione di un prodotto man mano che accumulano più esperienza nella sua fabbricazione, grazie a:

- efficienze operative: con l'esperienza, le aziende possono migliorare i loro processi, riducendo gli sprechi e ottimizzando le risorse impiegate;

- specializzazione del lavoro: man mano che la produzione aumenta, i lavoratori diventano più specializzati nei loro compiti specifici;

- innovazioni tecnologiche: le aziende possono investire in ricerca e sviluppo per trovare modi migliori e più efficienti per produrre il prodotto;

- economie di scala: man mano che si allarga la scala di produzione, le imprese possono produrre a costi via via più ridotti.

Una misura del vantaggio competitivo accumulato dalla Cina verso l'Europa sul fronte dell’elettrico può essere ottenuto dalla somma dei veicoli prodotti. Secondo i dati EV Volumes, la produzione mondiale di autoveicoli elettrici tra il 2021 e il 2022 è cresciuta di oltre il 60%, passando da 6.3 a 10.3 milioni; la Cina, dal canto suo, è passata dal coprire il 19% della produzione nel 2021, al 32% nel 2022.

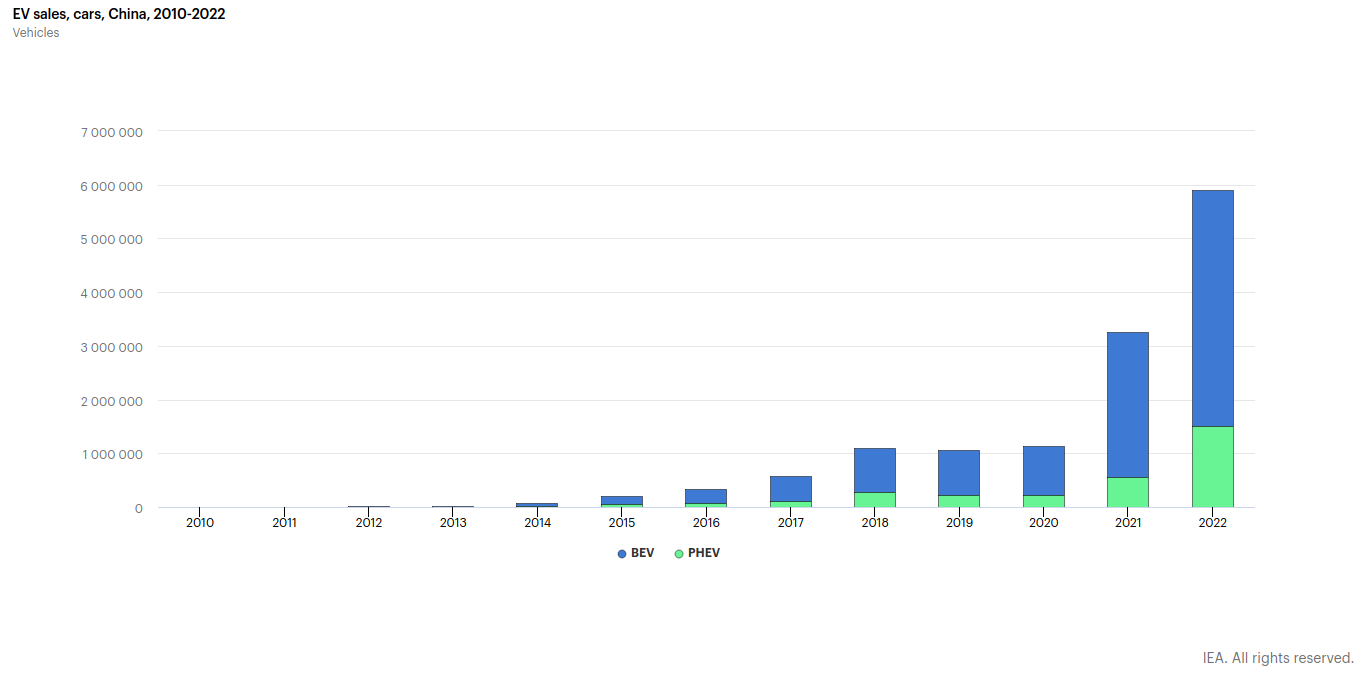

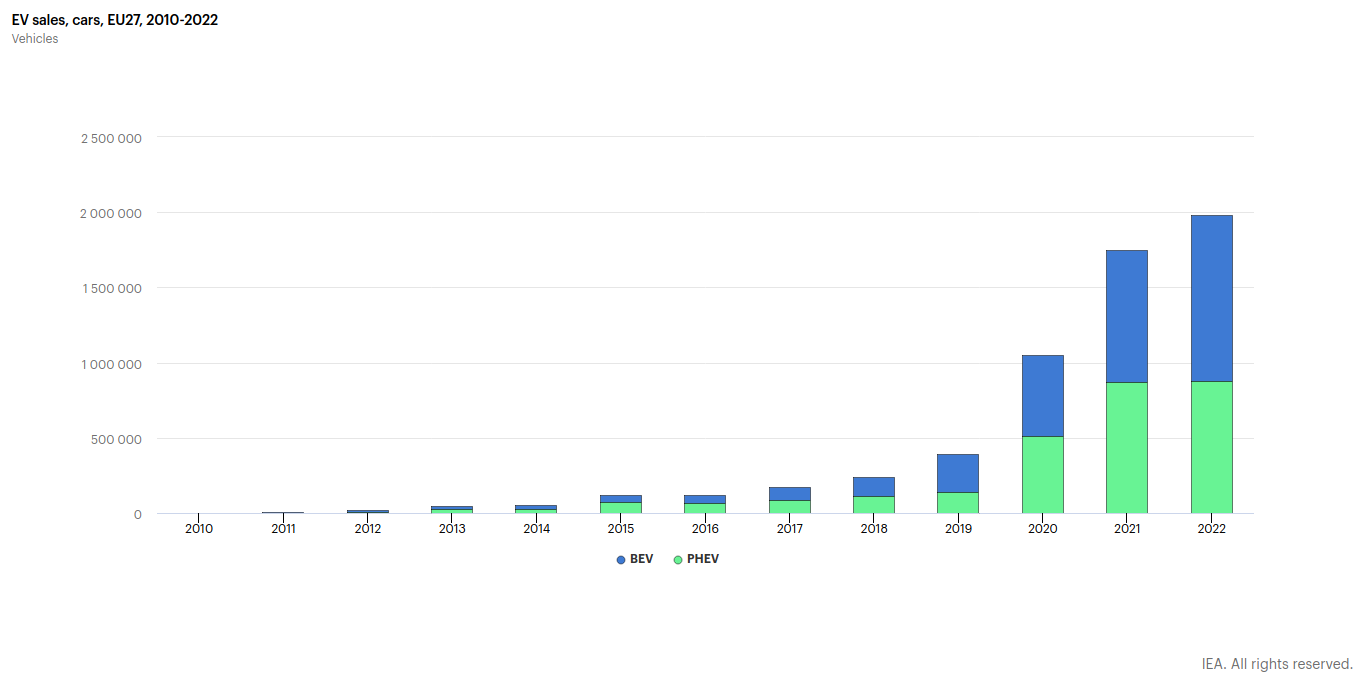

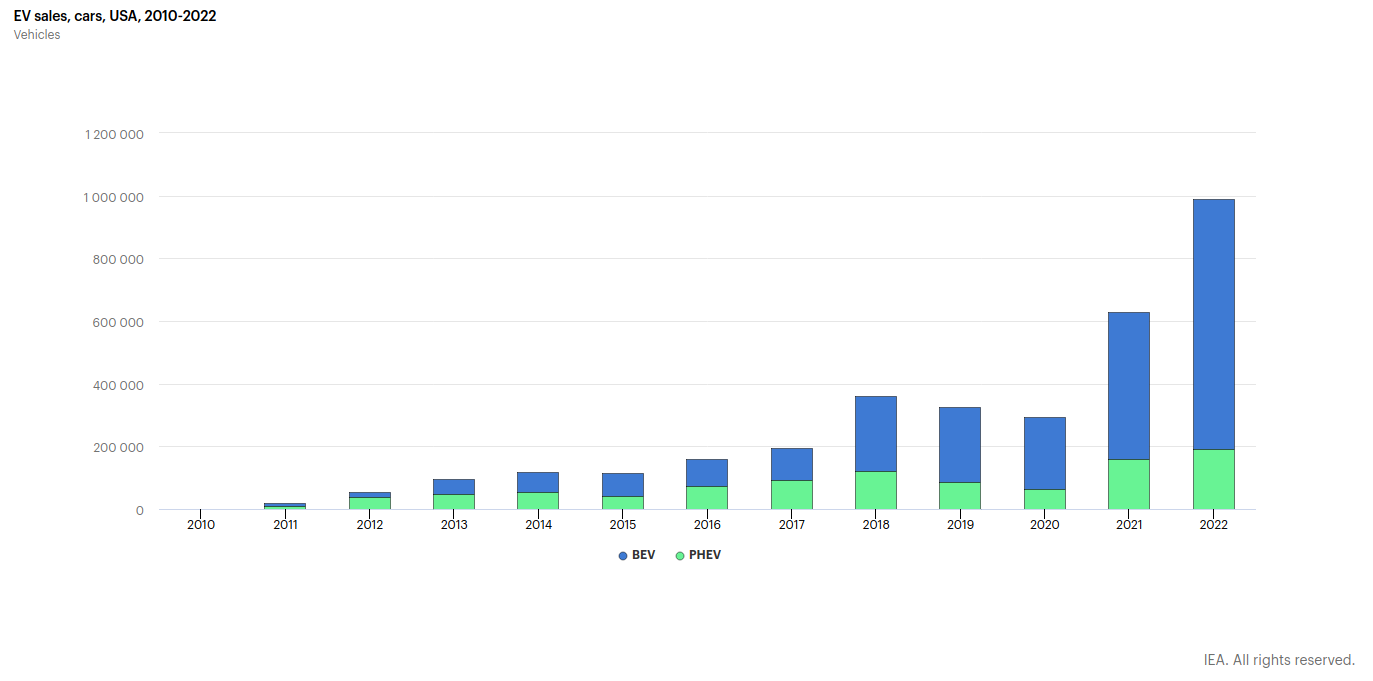

Il paese asiatico domina anche sul fronte delle vendite, come emerge dai dati dell’International Energy Agency (IEA): le vendite di auto elettriche in Cina nel 2022 hanno sfiorato i 6 milioni (+82% rispetto all’anno precedente), a fronte di quasi 2 milioni nell’UE (+15%) e quasi un milione negli USA (+55%).

Cina, Europa e Stati Uniti rappresentano i tre maggiori mercati per la vendita di auto elettriche, coprendo complessivamente circa il 95% delle vendite su scala globale nel 2022. Le tre aree geografiche differiscono, però, per la quota di mercato attualmente ricoperta dall’elettrico sul totale delle vendite nazionali di autovetture, pari al 29% in Cina, più del 20% in Europa e all’8% negli USA (2022).

Non dimentichiamo che il successo dell’elettrico sul mercato cinese si lega anche ad una significativa politica di incentivi, in atto da oltre un decennio e portati avanti più a lungo di quanto inizialmente previsto; a questi si è aggiunto un sostegno di tipo non finanziario, come la rapida introduzione di infrastrutture di ricarica e politiche di immatricolazione rigorose per le auto non elettriche (fonte: IEA).

In questo contesto, l’industria automobilistica europea si trova quindi a far fronte ad un mercato dell’elettrico sempre più competitivo, a fronte dell’ingresso, a partire dal 2020, di nuovi concorrenti soprattutto dalla Cina, che offrono alternative più economiche e che rischiano di penalizzare la performance dei produttori europei, tanto sul mercato interno che su quello internazionale.

Elemento che gioca ad indubbio favore dell’industria cinese è l’elevato livello di integrazione verticale delle catene di fornitura delle batterie e dei veicoli elettrici – dalla lavorazione dei minerali alla produzione delle batterie e dei veicoli – nonché la presenza di costi minori per manodopera, produzione e finanziamenti. Fuori dalla Cina, sta emergendo quindi la necessità, per gli UE così come per gli USA, di costruire a propria volta un’adeguata e competitiva catena di fornitura, che possa ottimizzare i costi e ridurre la dipendenza dal gigante asiatico, che ricopre un ruolo di primo piano nel commercio di batterie e componenti per i veicoli elettrici.

Industria UE: la debolezza della filiera produttiva

La produzione di un veicolo elettrico richiede delle componenti specifiche rispetto a quelle assemblate da un veicolo a combustione interna. Una lista non esaustiva delle principali componenti specifiche di un EV è la seguente:

- motore elettrico;

- batteria di accumulatori;

- sistema di ricarica elettrica;

- regolatore di velocità al posto del sistema di trasmissione meccanico;

- sistema di frenata rigenerativa, per recupera energia durante la frenata.

Un veicolo elettrico non ha inoltre la la necessità di sistemi di scarico e sistemi di raffreddamento1, per i quali l'industria europea presenta un significativo vantaggio competitivo.

Andiamo in particolare ad analizzare il sistema di fornitura delle batterie di accumulatori.

Allo stato attuale, le batterie più comuni nelle auto elettriche, ma anche ampiamente utilizzate per dispositivi elettronici ed applicazioni industriali, sono quelle agli ioni di litio, grazie alla loro elevata densità energetica rispetto al loro peso. Nel 2022, la produzione di litio si è concentrata quasi completamente in quattro paesi: Australia (61000 tonnellate), Cile (38921 tonnellate), Cina (19000 tonnellate) e Argentina (6378 tonnellate); dal canto suo, la produzione di batterie al litio è invece principalmente concentrata in Asia.

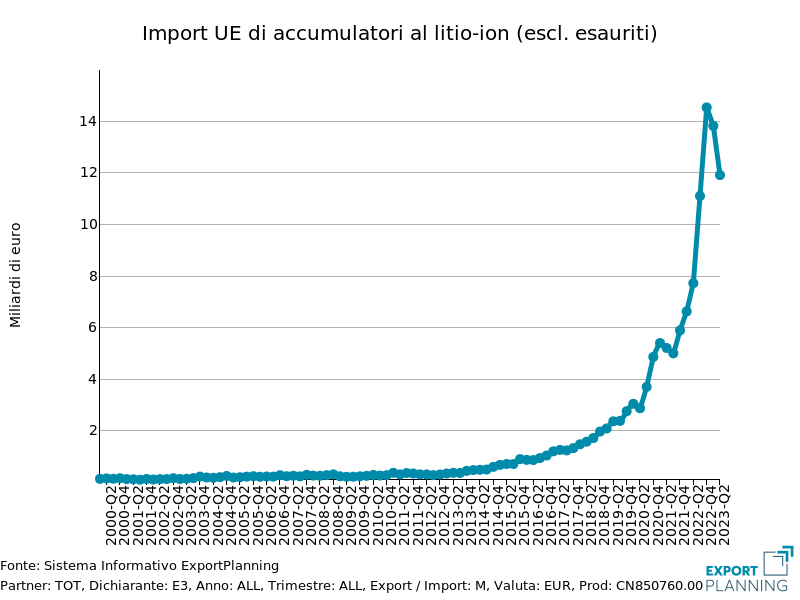

Come si nota dal grafico, negli ultimi anni le importazioni europee di accumulatori hanno mostrato una spiccata crescita, sfiorando nel 2022 i 40 miliardi di euro; di questi, 17.6 miliardi sono venuti dalla Cina.

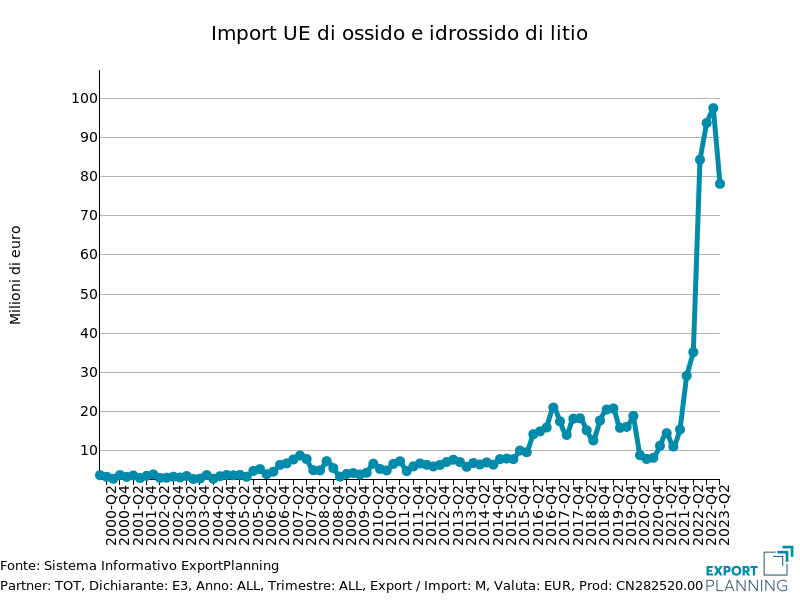

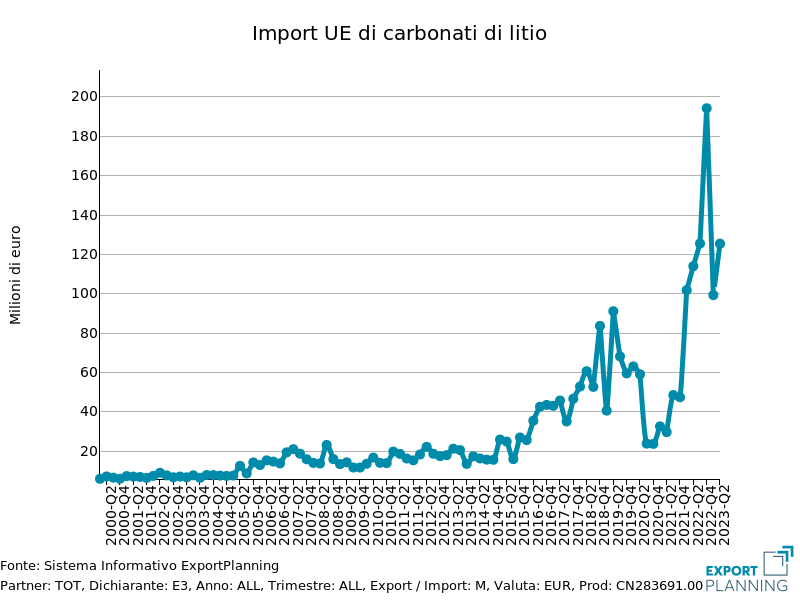

Per la produzione di batterie si utilizzano, in particolare, ossidi di litio e carbonato di litio. Sempre guardando all’import UE, nel 2022 ossido e idrossido sono venuti soprattutto dagli USA (€73 milioni), seguiti dalla Cina (€43 milioni), mentre quasi 270 milioni di euro di carbonato di litio sono stati importati dal Cile.

|

|

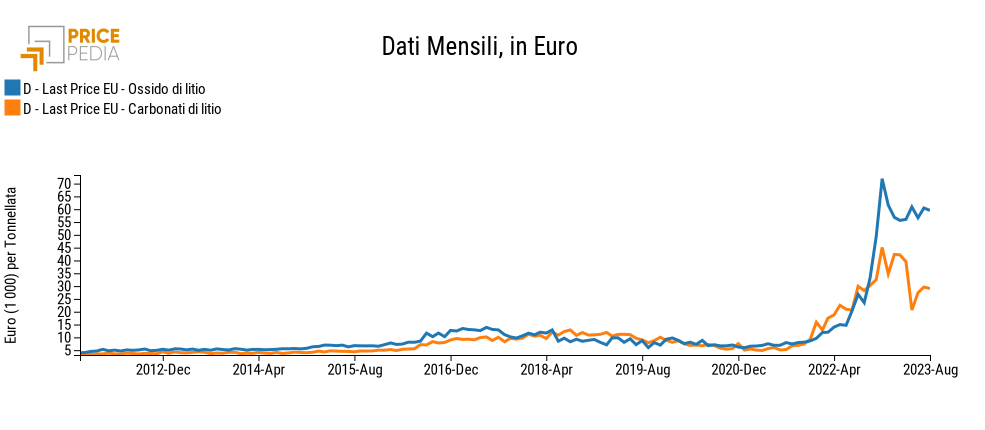

Di pari passo con l’aumento della domanda, anche i prezzi di questi beni hanno registrato un chiaro aumento negli ultimi anni: come si nota dal grafico di seguito, i prezzi doganali UE hanno toccato un punto di massimo a dicembre 2022, per poi ritracciare soltanto parzialmente nel 2023.

La risposta in termini di policy

La catena del valore delle batterie in Europa conserva quindi una forte dipendenza dagli approvvigionamenti al di fuori dell’Unione. Di fronte ai significativi cambiamenti in atto nell’industria dei trasporti, non soltanto l’UE ma anche, ad esempio, gli Stati Uniti, stanno via via percependo il crescente bisogno di mettere in campo iniziative che possano stimolare la fabbricazione domestica e assicurare l’offerta di minerali critici.

È, ad esempio, di marzo 2023 la proposta della Commissione Europea del Net-Zero Industry Act, che “contribuirà a rafforzare la capacità produttiva europea di tecnologie a zero emissioni e a superare gli ostacoli all'aumento della capacità produttiva in Europa. Le misure previste dal regolamento aumenteranno la competitività della base industriale delle tecnologie a zero emissioni e miglioreranno la resilienza energetica dell'UE”. L’obiettivo è quindi quello di “promuovere gli investimenti nella capacità produttiva di prodotti fondamentali per il raggiungimento degli obiettivi di neutralità climatica dell'UE.”

Tra le tecnologie di cui l’Unione punta a promuovere lo sviluppo, troviamo ad esempio il fotovoltaico, le energie rinnovabili e, certamente, le batterie. L’obiettivo è quello di incrementare la capacità manifatturiera delle tecnologie net-zero per arrivare a coprire, per il 2030, almeno il 40% del bisogno interno, creando condizioni che possano facilitare investimenti manifatturieri in questi settori. Per lo specifico settore delle batterie l’obiettivo è ancora più ambizioso, e punta ad una produzione domestica del 90% per il 2030.

Si intravedono, quindi, chiare prospettive di crescita per il settore, secondo gli esperti. I fattori di rischio rimangono, però, inevitabilmente sulla scena, e saranno i prossimi anni a rivelarci le effettive possibilità di successo di un ambizioso progetto.

1. Anche se i veicoli elettrici necessitano, a loro volta, di sistemi di raffreddamento, questi risultano spesso meno complessi di quelli dei veicoli con motore a combustione interna.