I rischi per l’export: focus rischio di cambio

Come misurare il rischio di cambio? I casi di euro, dollaro e sterlina.

Pubblicato da Alba Di Rosa. .

Cambio Internazionalizzazione Dollaro Euro Stati Uniti Bilancia commerciale Rischio cambio Sterlina Eurozona Analisi Mercati Esteri

Accedi con il tuo account per utilizzare le funzioni stampa migliorata (pretty print) e includi articolo (embed).

Non sei ancora registrato?

registrati!

Tra i principali rischi da considerare nella stesura di un progetto di internazionalizzazione, ed in particolare nella fase dell’analisi di mercato, troviamo il rischio di cambio.

Il rischio di cambio può essere letto secondo diverse accezioni: in un’ottica di breve periodo, esso risulta rilevante per l’esportatore quando si trova ad incassare un pagamento in valuta estera, e potrebbe trovarsi ad incassare in termini effettivi un importo minore rispetto a quanto pattuito, a causa di un indebolimento della valuta oggetto della transazione rispetto alla propria.

L’indice di rischio di cambio di ExportPlanning (accedi alla banca dati) è principalmente inteso, invece, come rischio di lungo periodo, in quanto calcolato tenendo conto di elementi strutturali relativi ai paesi e alle loro economie. L’indicatore può quindi fornire un supporto nell’ambito della valutazione delle potenzialità di un mercato estero, insieme ad altri indicatori strutturali di rischio (rischio paese, rischio di credito ecc.), nell’ottica dell’elaborazione di un progetto di internazionalizzazione di medio-lungo periodo.

Un rischio di cambio “strutturale” come quello di ExportPlanning consente inoltre di valutare il grado di rischio associato alla possibilità di perdita di potere d’acquisto dei consumatori in un determinato mercato estero, a fronte dell’indebolimento della valuta da questi utilizzata.

L’indice rischio cambio di ExportPlanning, compreso tra 0 e 100, misura il rischio di cambio associato alle valute di 152 paesi del mondo, nella declinazione di rischio di deprezzamento. Esso si compone concettualmente di 3 pilastri:

- Sopravvalutazione della valuta e previsioni di inflazione

- Disponibilità di risorse valutarie

- Credibilità del paese e della valuta

Sulla base di questi pilastri, la mappa mondiale del rischio di cambio può essere tracciata come segue.

Come si può notare dal grafico, i risultati forniti dall’indice mostrano sintonia con i segnali di altri indicatori di rischio, risultando relativamente basso per i paesi sviluppati, più elevato per Africa, Asia ed America Latina.

Casi di studio: EUR, USD e GBP

Per una migliore comprensione dell’indice di rischio cambio, procediamo ad analizzare e confrontare alcuni casi d’uso.

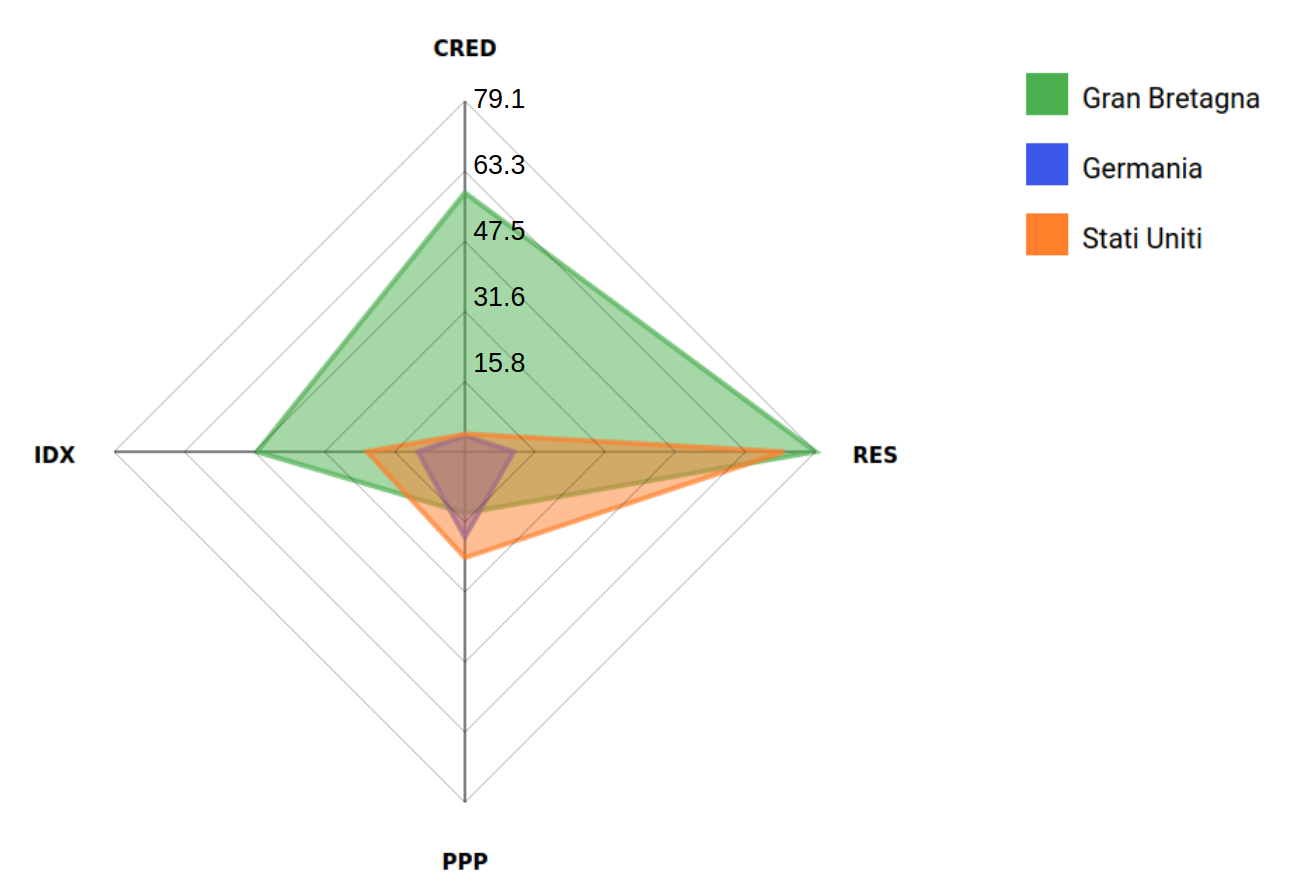

Indice rischio cambio: Gran Bretagna, Germania e Stati Uniti

Fonte: ExportPlanning, Feb. 2020.

Il grafico qui riportato mette a confronto i casi di Gran Bretagna, Stati Uniti e Germania, quindi il rischio di cambio rispettivamente associato a sterlina, dollaro ed euro1. Come si può notare, il rischio di cambio associato alla sterlina risulta significativamente più elevato rispetto a quello delle altre valute esaminate, con un indice sintetico (IDX) pari a 46.9/100, contro 22.1/100 per il dollaro e 10.6/100 per l’euro.

Pilastro 1Partendo dal pilastro “Sopravvalutazione della valuta e previsioni di inflazione” (PPP), si nota come il rischio maggiore sia in questo caso associato al dollaro, seguito a breve distanza dall’euro ed infine dalla sterlina; tutte e tre le valute considerate presentano comunque, sotto questo punto di vista, un rischio relativamente ridotto.

Questo pilastro si basa sulla teoria della Purchasing Power Parity, secondo la quale il tasso di cambio dovrebbe rendere equivalenti i prezzi di uno stesso paniere di beni espressi in due valute differenti; se ciò non accadesse, si genererebbe un arbitraggio, che porterebbe alla fine ad eguagliare i due prezzi. Secondo tale teoria, ed accertato il rispetto di talune assunzioni, i tassi di cambio dovrebbero quindi convergere verso un valore considerato “di equilibrio”. A fronte di una valuta sopravvalutata, il rischio di deprezzamento quindi è considerato elevato, e viceversa.

Si tengono inoltre in considerazione in questo pilastro le previsioni di inflazione per i prossimi anni: a fronte di un’inflazione prevista elevata, il rischio di deprezzamento della valuta risulta a sua volta elevato. Non è questo il caso dei paesi qui considerati, laddove l’inflazione risulta tendenzialmente bassa e stabile (attorno al 2% nel 2019 per Stati Uniti e Gran Bretagna, inferiore per l’Eurozona).

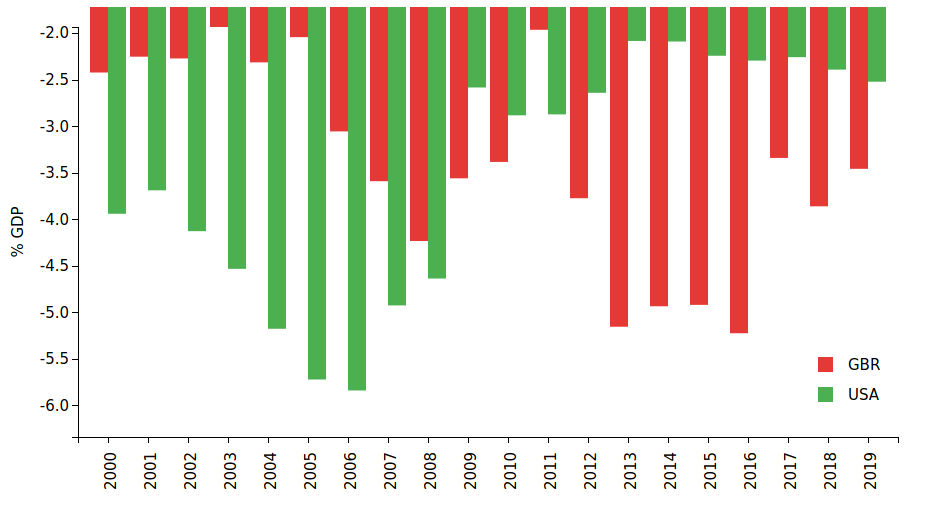

Per quanto riguarda la dimensione “Risorse valutarie” (RES) del rischio di cambio, come si nota dal grafico il rischio risulta elevato tanto per la sterlina che per il dollaro. Tale risultato è riconducibile al loro saldo delle partite correnti, laddove sia gli USA che la Gran Bretagna presentano un significativo deficit (rispettivamente -2.5% e -3.5% del PIL nel 2019, secondo dati IMF). La presenza di un forte deficit in termini di partite correnti, soprattutto se non compensato da adeguate riserve, può infatti costituire un fattore di deprezzamento.

Mitigano il rischio la presenza di investimenti diretti esteri e di portafoglio in entrata: è questo il caso sia degli USA che della Gran Bretagna, che risultano tendenzialmente beneficiari netti di investimenti dall’estero.

USA e Gran Bretagna: Saldo partite correnti in % del PIL

Fonte: ExportPlanning su dati International Monetary Fund.

Sotto questo punto di vista risulta minore il rischio associato all’Eurozona, che presenta invece, nel suo complesso, un saldo delle partite correnti positivo.

Pilastro 3Tra gli elementi chiave che guidano le decisioni degli operatori sui mercati finanziari troviamo fattori immateriali, come la fiducia e il market sentiment. La credibilità (CRED) agli occhi degli osservatori internazionali, tanto della valuta in sé che del paese in cui viene utilizzata, risulta quindi un fattore rilevante nella definizione del rischio di cambio.

Un paese che presenta, ad esempio, un elevato rischio di guerra o disordini politici non sarà considerato affidabile nel sostenere efficacemente la propria valuta in caso di deprezzamento. Il rischio di cambio ad essa associato risulterà quindi più elevato rispetto a quello di un paese politicamente stabile.

Per quanto riguarda il concetto di credibilità strettamente legato alla valuta, ci riferiamo in questa sede alla dinamica storica del tasso di cambio: se i deprezzamenti in passato sono stati pochi o di scarsa entità, la “storia” di stabilità della valuta in oggetto le fornirà credibilità; di conseguenza, associamo ad essa un basso rischio di cambio, inteso come rischio di deprezzamento.

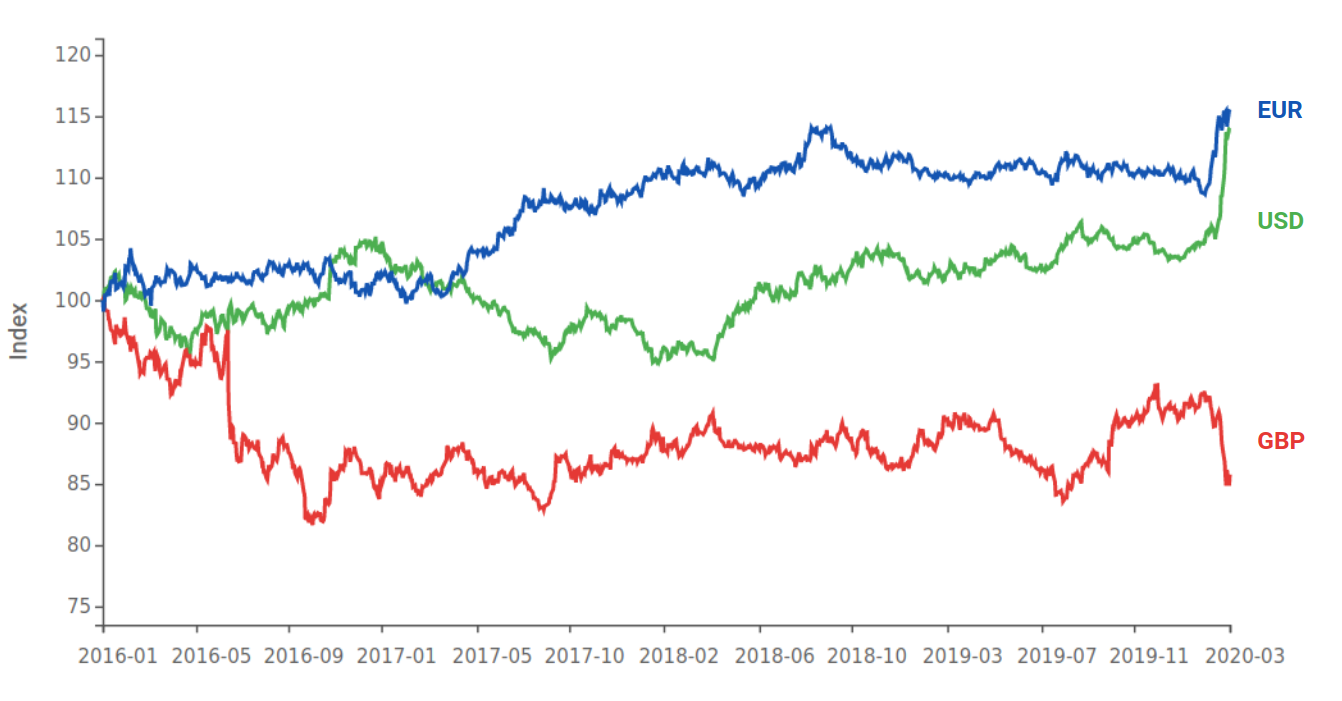

Se per tutti e tre i casi analizzati la credibilità del paese risulta elevata (basso rischio politico, elevata qualità istituzionale), differisce la dinamica storica del tasso di cambio negli ultimi anni. Guardando ai dati dal 2016, si nota un trend di lungo periodo al rafforzamento tanto per l’euro che per il dollaro, mentre la sterlina, dopo il tonfo subito con il referendum sulla Brexit, non è più tornata sui livelli precedenti. La valuta è stata inoltre soggetta a fluttuazioni sul mercato legate alle news sull’uscita del Regno Unito dall’Unione: in particolare si sono periodicamente osservati indebolimenti ogni volta che il rischio di una no-deal Brexit sembrava farsi più concreto.

Secondo il nostro modello, tale storia recente di fluttuazioni in deprezzamento penalizza la valuta in termini di rischio di cambio ad essa associato.

Tasso di cambio effettivo

(4 genn. 2016 = 100)

Fonte: ExportPlanning.

1. La Germania è presa a titolo esemplificativo in rappresentanza dell’intera Eurozona. In quanto appartenenti ad un’unica unione monetaria, il rischio di cambio calcolato da ExportPlanning sarà infatti identico per tutti i paesi dell’Eurozona.