Componentistica per autoveicoli: sviluppi sul fronte del commercio estero UE

Lo shortage di semiconduttori emerge come campanello d’allarme per il settore

Pubblicato da Alba Di Rosa. .

Covid-19 Europa Asia Elettronica Automotive Export Mercati esteri Tecnologia Automotive

Accedi con il tuo account per utilizzare le funzioni stampa migliorata (pretty print) e includi articolo (embed).

Non sei ancora registrato?

registrati!

Nell’articolo della scorsa settimana, focalizzato sulle recenti performance del settore automotive nell’Unione, è emerso chiaramente come il comparto sia in questo momento toccato da due fattori chiave: il progressivo shift verso l’alimentazione elettrica e l’impatto della crisi Covid. In questo contesto, può essere utile approfondire la capacità di adattamento delle diverse filiere interessate; tra queste, il settore della componentistica per autoveicoli1 riveste sicuramente un ruolo di primo piano. I dati sul commercio estero dell’Unione Europea, disponibili su ExportPlanning, consentono uno specifico focus sul tema.

La dinamica delle esportazioni UE

Il ruolo dell’export UE di componenti per autovetture è rilevante su scala mondiale: secondo i nostri dati, all’Unione sarebbero infatti attribuibili il 44.3% delle esportazioni mondiali del settore nel 2019; ulteriori ruoli chiave sono rivestiti da Cina (11.3%) e Stati Uniti (10.6%). Anche Messico e Giappone vantano una posizione significativa nella top 5 dei maggiori esportatori, superando rispettivamente quote del 7%.

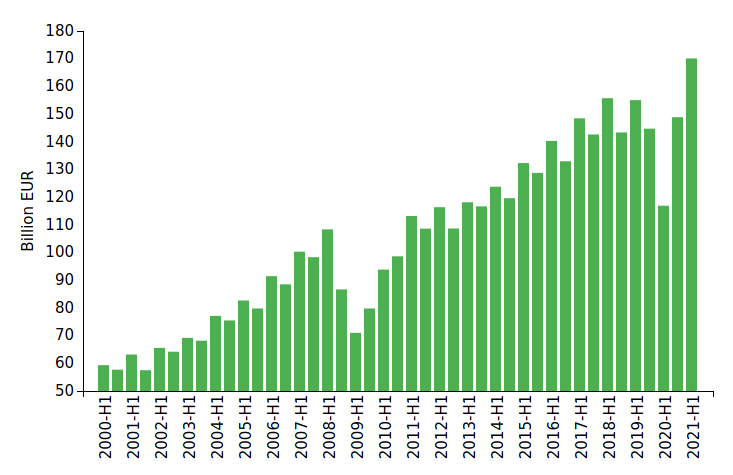

Focalizzandoci sulle esportazioni UE di componenti per autovetture, notiamo come, dopo la crisi del 2008-2009, queste abbiano mostrato un costante incremento rispetto all’anno precedente; variazione debole, ma comunque positiva, nel corso del 2019 (+0.2%). Nel 2020, con l’avvento della crisi sanitaria, si segna invece una complessiva contrazione dell’11.3%, in linea con la generale paralisi dei settori industriali. Il crollo più acuto si colloca nel II trimestre dell’anno (-42.7% su base tendenziale), per poi tornare in territorio positivo già nel IV trimestre 2020 (+8.2%).

Confrontando con la “base” del 2019 anche i flussi del 2021, emerge la presenza di una effettiva ripresa nell’anno in corso per le esportazioni UE del settore: nel I semestre 2021 si stima infatti un incremento del 9.7% rispetto allo stesso periodo del 2019.

Fig. 1 – Export UE di componentistica per autoveicoli

(I semestre 2000-I semestre 2021)

Fonte: elaborazioni StudiaBo su dati ExportPlanning.

I top player del settore componentistica

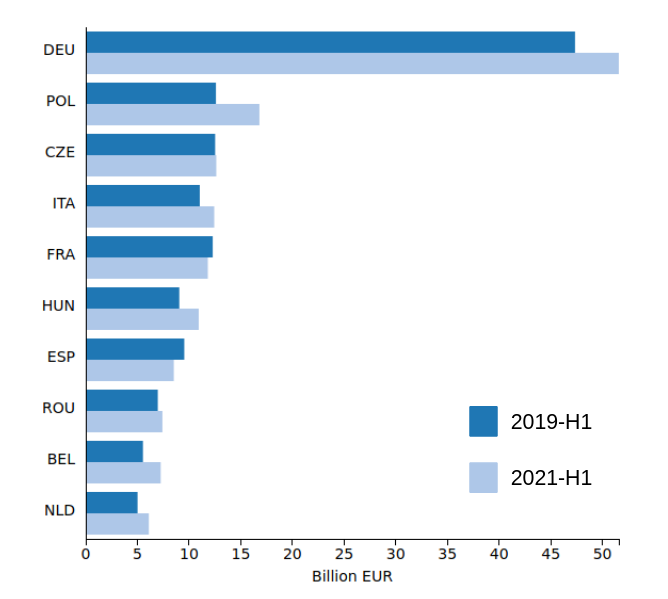

Focalizzandoci sui principali esportatori europei del settore della componentistica per auto emerge conferma della leadership tedesca: la Germania segnala 51.6 miliardi di euro di export nel I semestre 2021, in crescita di quasi il 9% rispetto allo stesso periodo del 2019.

Tra i 10 maggiori esportatori UE troviamo ulteriori paesi che vantano minori livelli di esportazioni, ma più celeri ritmi di crescita nel I semestre dell’anno in corso, rispetto al corrispettivo periodo del 2019. Si segnalano incrementi superiori al 30% per la Polonia (secondo major exporter europeo) e il Belgio; cresce di oltre il 20% l’export di Ungheria e Olanda. Due paesi dell’Est Europa si collocano quindi tra quelli che hanno mostrato i più celeri ritmi di crescita; incremento più contenuto (+6.4%) per la Romania.

Tra i maggiori esportatori UE, si segnalano invece performance negative per Spagna e Francia, che mostrano rispettivamente crolli del 10.6% e del 3.9% tra il I semestre 2019 e 2021. L'Italia, al contrario, mostra una crescita del 12.7% nel I semestre di quest'anno, collocandosi in quarta posizione nella classifica UE dei maggiori esportatori, a ridosso delle Repubblica Ceca, e recuperando una posizione rispetto alla Francia.

Fig. 2 - Export UE componentistica per autoveicoli, per paese

(I semestre 2019 vs I semestre 2021)

Fonte: elaborazioni StudiaBo su dati ExportPlanning.

Analisi per prodotto

Focalizzandoci infine sulla dinamica dei diversi comparti del settore componentistica, tra il I semestre 2019 e il I semestre 2021 l’export UE mostra, come atteso, i maggiori incrementi per Batterie e accumulatori (+110.7%) e Parti di batterie e accumulatori (+49.6%). Crescono in modo più contenuto le esportazioni di Parti ed accessori elettrici (+7.6%) e non elettrici (+9.1%), per autoveicoli; crescita di poco superiore all’1% per l’area più “tradizionale” della componentistica - non direttamente coinvolta nella transizione verso l’elettrico - come Motori e telai, Carrozzerie e Pneumatici.

Sei interessato a ricevere una selezione delle più rilevanti news della settimana sul commercio estero? Iscriviti gratis a World Business Newsletter!

Ulteriore componente che sta sempre più conquistando un ruolo chiave nella produzione di autovetture sono i semiconduttori; ciò risulta rinconducibile al crescente ruolo dell’elettronica per fini di infotainment2 e sicurezza, nonché al progressivo spostamento dell’industria automotive verso l’alimentazione elettrica, come discusso nel precedente articolo.

Un elemento di tensione e rischio su cui gli osservatori internazionali sono attualmente concentrati è però l’attuale carenza di semiconduttori sul mercato, esplosa in relazione allo shock pandemico, ma anche al forte aumento della domanda del prodotto da parte di vari comparti industriali già avviato prima della pandemia.

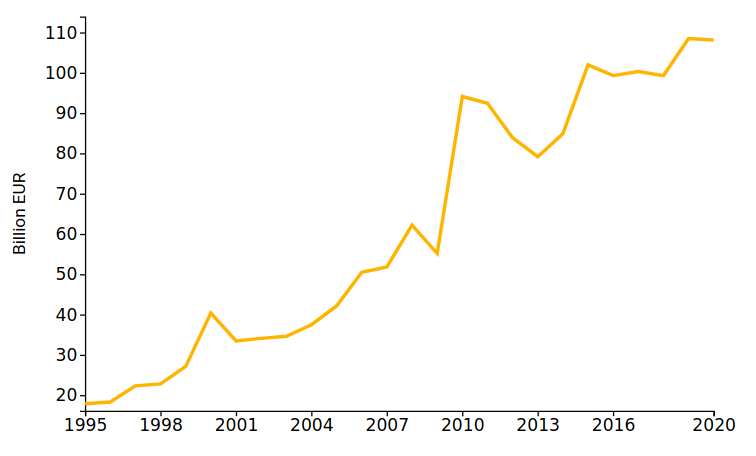

Come si nota dal grafico riportato di seguito, la domanda mondiale di semiconduttori è cresciuta esponenzialmente negli ultimi anni, in relazione al ruolo sempre più rilevante da essi rivestito nell’ambito dell’elettronica, il settore automotive e l’intelligenza artificiale. Guardando ai dati più recenti, si nota un incremento della domanda mondiale di semiconduttori del 9.2% nel 2019, che lascia poi il passo ad una lieve frenata nel 2020 (-0.3%) nel contesto della crisi Covid.

Fig. 3 – Domanda mondiale di semiconduttori (1995-2020)

Fonte: elaborazioni StudiaBo su dati ExportPlanning.

Gli ultimi dati trimestrali segnalano come nell’anno in corso lo scambio di semiconduttori stia riprendendo piede, con incrementi della domanda mondiale rispettivamente pari all’8.5% nel primo trimestre e al 7.3% nel secondo. Secondo gli analisti del settore, tali scambi risulterebbero però con buona probabilità ancora più dinamici se non fosse in atto l’attuale shortage di offerta. Tale problema, esploso per un dannoso un mix tra aumento della domanda e crisi Covid, si prevede possa durare fino al 2022/2023, limitando le potenzialità produttive del comparto automotive.

La dominanza dell’Asia nell’export di tali componenti, in un settore che necessita di investimenti significativi e forza lavoro specializzata, genera infatti la conseguente impossibilità di sopperire in modo rapido alla mancanza di offerta tramite produzione nazionale o importazioni di origine alternativa.

Secondo i dati ExportPlanning, nel 2019 quasi il 30% delle esportazioni di questo comparto ha avuto provenienza cinese. Risiedono sempre in Asia i restanti maggiori esportatori, eccezion fatta per Germania e Stati Uniti, la cui quota di mercato si colloca attorno al 5%.

1. Sulla base della classificazione prodotti 2021 utilizzata da ExportPlanning, sono inseriti nel cluster della componentistica autoveicoli:

Pneumatici e camere d’aria (D3.51),

Parti ed accessori non elettrici per autoveicoli (D3.22),

Motori e telai per autoveicoli (D3.11),

Autoradio, orologi e altri strumenti per auto (D3.23),

Parti di batterie e accumulatori (D3.14),

Batterie e accumulatori (D3.12),

Parti ed accessori elettrici per autoveicoli (D3.21),

Carrozzerie, parti di carrozzerie e rimorchi (D3.13).

2. Informazione e intrattenimento.