Aggiornamento forex: ritorno al passato e sguardo al futuro

I casi di Afghanistan e Nigeria

Pubblicato da Alba Di Rosa. .

Cambio Rischio cambio Politica economica Banche centrali Tassi di cambio

Accedi con il tuo account per utilizzare le funzioni stampa migliorata (pretty print) e includi articolo (embed).

Non sei ancora registrato?

registrati!

Nelle ultime settimane, due paesi del gruppo dei frontiers e least developed sono saliti al centro della scena forex, per due differenti svolte: quella dell’Afghanistan verso il passato e quella della Nigeria verso lo scenario che sembra presentarsi come futuro del mondo valutario.

L’Afghanistan vieta l’utilizzo di valuta estera

A metà agosto, l’Afghanistan è stato segnato dalla riconquista di Kabul da parte dei talebani. Lo storico cambio di rotta che ha avuto luogo nel paese la scorsa estate, e le sue relative conseguenze socio-economiche, hanno ovviamente portato la valuta nazionale ad un progressivo deprezzamento, dopo anni di regime di tasso di cambio fluttuante gestito e relativamente stabile. La tendenza all’indebolimento della valuta, partita durante l'estate in seguito all’offensiva talebana, ha proseguito nei mesi autunnali, come si nota chiaramente dal grafico di seguito.

La più recente news sul tema forex in merito al paese riguarda l’introduzione, all’inizio di novembre, di un totale divieto nell’utilizzo di valuta estera – pena conseguenze legali. Tale notizia risulta tanto più rilevante in un paese dove l’utilizzo di valuta estera era molto diffuso - in particolare il dollaro e, nelle aree di confine, le valute pakistana e iraniana (si rimanda al precedente articolo per un approfondimento sul tema).

La Nigeria abbraccia il futuro digitale

Dal lato opposto si colloca invece la Nigeria, il più popoloso paese africano e il primo nel continente in termini di PIL, che sembra invece guardare al futuro. La Nigeria è infatti recentemente salita al centro della scena economica per il lancio, il 25 ottobre, dell’eNaira, una central bank digital currency (CBDC). Come dichiarato dal Fondo Monetario Internazionale (FMI), si tratta del secondo caso al mondo di CBDC completamente aperta al pubblico, dopo quello delle Bahamas.

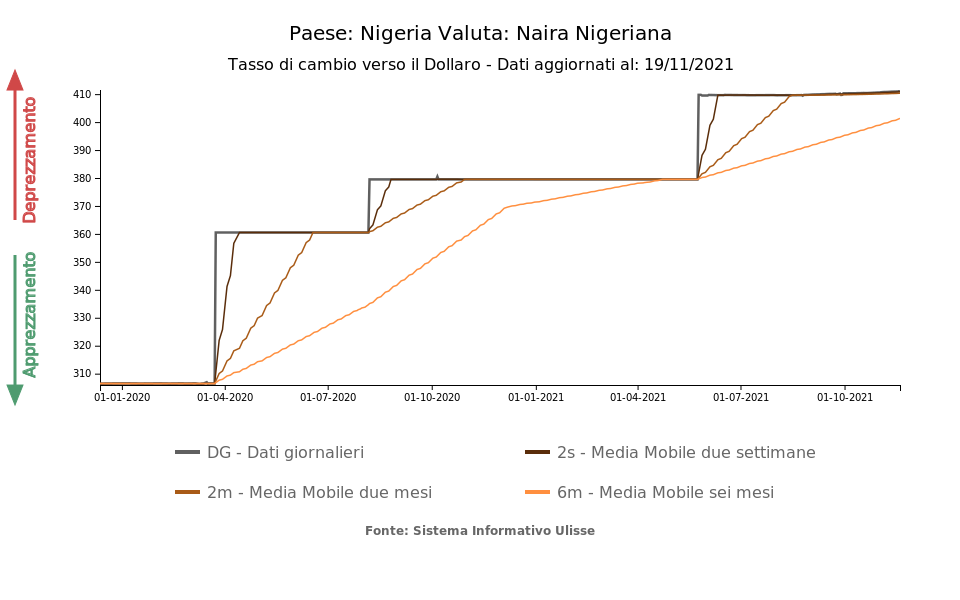

La naira nigeriana. Partendo dalla valuta tradizionale attualmente in vigore nel paese, secondo l’ultimo report del FMI (Annual Report on Exchange Arrangements and Exchange Restrictions 2020), la Nigeria presenta uno stabilized arrangement: la valuta del paese vanta quindi una limitata flessibilità nei confronti del dollaro e la Central Bank of Nigeria gioca un ruolo chiave nella gestione del cambio, che viene tendenzialmente mantenuto all’interno del range desiderato.

Come si nota dal grafico di seguito, la valuta mostra dei periodi di completa stabilità verso il dollaro, seguiti da improvvisi indebolimenti legati alle decisioni della banca centrale.

Secondo Bloomberg, tali cadute indicano l’intenzione della banca centrale di procedere verso una maggiore flessibilità nel tasso di cambio, per giungere quindi ad un tasso di cambio più reattivo e che rispecchi più fedelmente le dinamiche in atto nel black market.

In questo contesto, come si colloca la CBDC? La central bank digital currency, come dice il nome, è una valuta digitale emessa dalla banca centrale. Si tratta quindi di una valuta ufficiale, benché presenti una forma virtuale. Si distingue, ad esempio, dall’ormai noto Bitcoin perché emessa e controllata dalla banca centrale del paese di interesse, pur assumendo appunto la forma digitale che la accomuna alle criptovalute.

Il tema delle CBDC negli ultimi anni si è andato affermando. Secondo un paper della Bank for International Settlements1, dalla fine del 2018 le banche centrali hanno aumentato nei loro speech un approccio positivo nei confronti delle CBDC.

Più banche centrali in giro per il mondo stanno quindi approfondendo questo tema: ad esempio, un gruppo di 7 banche centrali (Bank of Canada, Bank of England, Bank of Japan, European Central Bank, Federal Reserve, Sveriges Riksbank e Swiss National Bank), insieme alla Bank for International Settlements, sta attualmente lavorando per esplorare questo tema, in vista di una sua possibile futura adozione in un contesto di economia sempre più digitale.

Se l’eNaira usa la stessa tecnologia del Bitcoin, contrariamente alle classiche criptovalute è sottoposta a stringenti controlli da parte della banca centrale e trae il suo valore dalla valuta tradizionale, alla quale è ancorata.

Gli obiettivi per i quali è stata introdotta sono evidenziati dal FMI come segue:

- aumentare l’inclusione finanziaria;

- ridurre i costi legati alle rimesse, in un paese dove le rimesse in entrata sono significative;

- ridurre il ruolo dell’economia informale, introducendo una metodologia di transazioni agili ed economiche, ma tracciate e dunque più trasparenti.

Se i rischi di una tale svolta digitale sono inevitabilmente significativi, il FMI mostra la sua disponibilità, contrariamente a quanto accaduto per l’adozione del Bitcoin da parte di El Salvador. Questa strada sembra quindi mostrare la possibilità di coniugare il nuovo mondo delle valute digitali con quello monetario tradizionale.

1. BIS Working Papers, NO 880 – Rise of the central bank digital currencies: drivers, approaches and technologies