Fase di debolezza per il rublo russo

Incertezza geopolitica e flussi di capitale al centro della scena

Pubblicato da Alba Di Rosa. .

Rublo russo Cambio Banche centrali Politica economica Rischio cambio Covid-19 Mercati emergenti Tassi di cambioDopo il caso della rupia indiana, trattato la scorsa settimana,

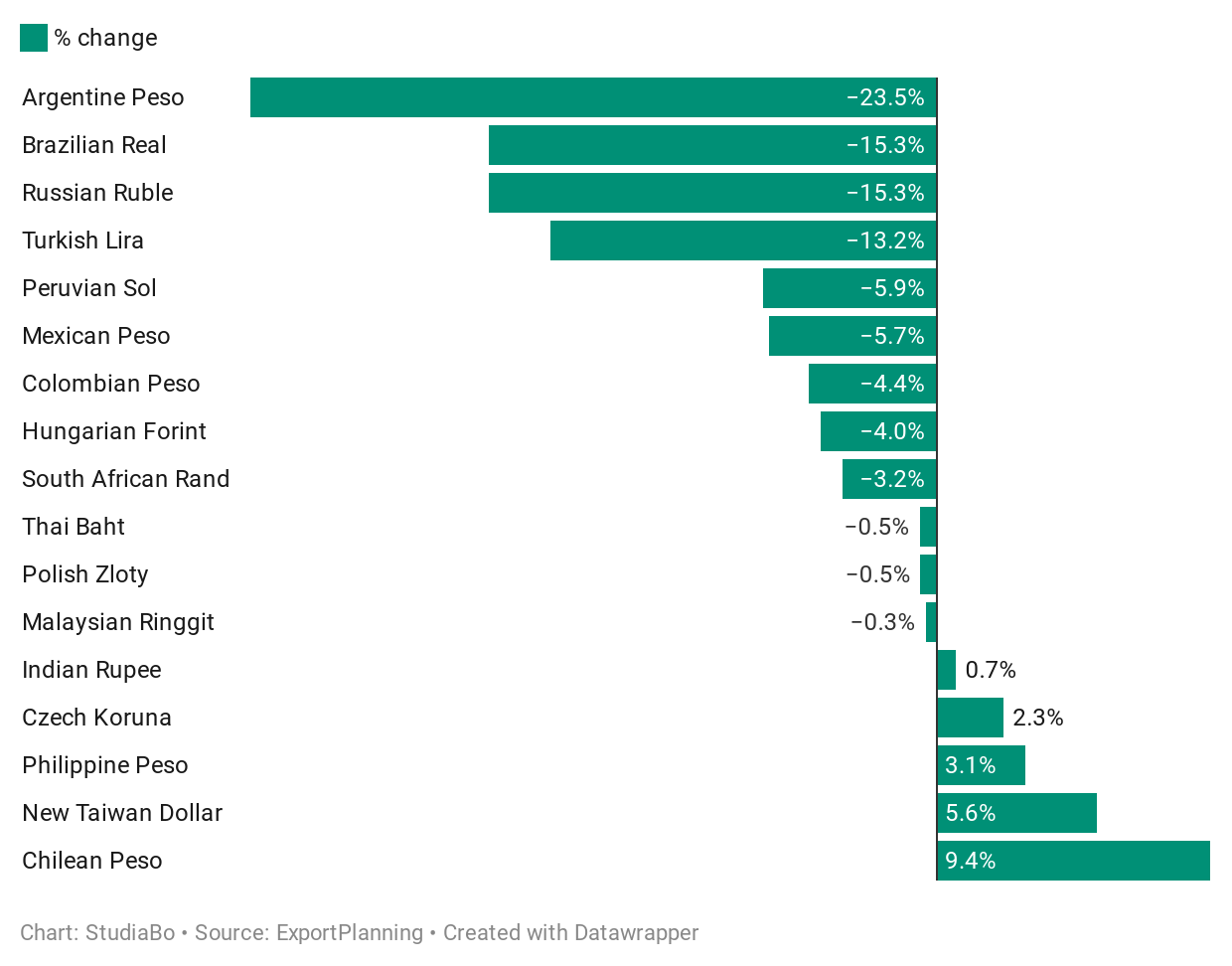

un ulteriore caso di sottoperformance del tasso di cambio, rispetto alla media del cluster delle valute emergenti nel corso del 2020, è quello del rublo russo. Guardando ai tassi di cambio effettivi per le valute emergenti fluttuanti, disponibili alla sezione Tassi di Cambio di ExportPlanning, notiamo come, dopo il peso argentino, siano il rublo russo e il real brasiliano ad aver mostrato il maggiore indebolimento dall’inizio del 2020 ad oggi (-15.3%).

In termini di tasso di cambio effettivo, il rublo si trova infatti, al momento, soltanto lievemente al di sopra dei livelli di minimo raggiunti con il tonfo della scorsa primavera; in rapporto al dollaro, il tasso di cambio chiude la settimana in prossimità dei 75 RUB per USD, a fronte di valori di poco superiori a 60 prima della crisi Covid. Tra le valute considerate dal Big Mac Index dell’Economist, il rublo risulta a gennaio 2021 la seconda più sottovalutata rispetto al dollaro, preceduta solo dalla lira libanese.

Variazione % tasso di cambio effettivo

2 gennaio 2020-5 febbraio 2021

I fattori da tenere in considerazione nell’analisi del rublo sono molteplici. Consideriamo innanzitutto il tema della budget rule, introdotta per allentare la dipendenza del cambio dal prezzo del petrolio. Secondo il più recente aggiornamento di tale norma, i proventi derivanti dalla vendita del petrolio (Urals) che eccedono i $43.3 al barile sono destinati ad un fondo statale (National Wealth Fund), in modo da evitare un eccessivo apprezzamento del cambio quando il prezzo del petrolio risulta superiore alla soglia, e al tempo stesso riuscire ad assicurare un meccanismo di vendita di riserve di valuta estera quando il prezzo risulta invece al di sotto della stessa.

In relazione alla budget rule, la Bank of Russia ha venduto valuta estera nei primi mesi della pandemia, ridotto le sue vendite a partire dall’estate e nel corso dell’autunno, per poi tornare ad acquistare a gennaio e febbraio 2021. Questo meccanismo cerca quindi di conferire al rublo una certa stabilità, nonostante le fluttuazioni del prezzo del petrolio.

Se quindi le dinamiche del prezzo del petrolio influenzano limitatamente il rublo, grazie all’azione stabilizzatrice della banca centrale, allarghiamo lo sguardo ad altri fattori. Di primaria importanza è sicuramente la questione geopolitica.

Con il riaccendersi del caso Navalny nelle ultime settimane, è tornato in primo piano il rischio di sanzioni sulla Russia da parte di UE e USA. Dalla fine di gennaio, quando il caso Navalny è tornato alla ribalta con l’arresto dell’attivista al suo arrivo in Russia, e le successive proteste di piazza in molte aree del paese, il rublo ha perso quota in modo relativamente moderato (-1.6% rispetto al dollaro). Secondo gli osservatori, il rischio geopolitico risulta per la Russia un elemento cardine in questo periodo storico e quindi già prezzato dai mercati, riflettendosi sulla debolezza di medio periodo mostrata dal rublo in questa fase post-Covid, e non tanto in un effetto di breve relativo agli eventi delle ultime settimane.

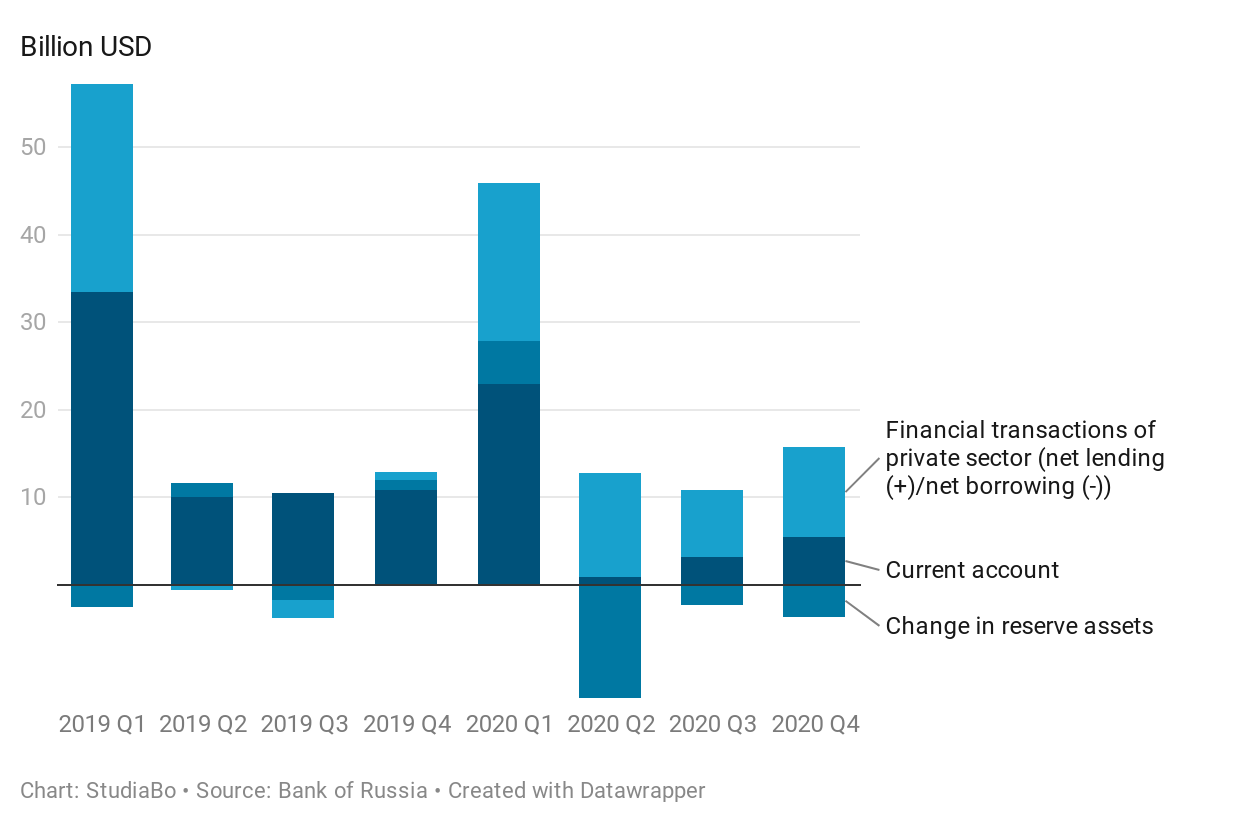

Ulteriore fattore di rilievo nell’analisi della dinamica del rublo, accanto all’incertezza geopolitica, sono i flussi di capitale. Dai dati sulla bilancia dei pagamenti della Bank of Russia in merito alle transazioni finanziare del settore privato emerge, infatti, un deflusso di capitali nel corso del 2020, come si nota dal grafico di seguito.

Russia: bilancia dei pagamenti

Segnali di titubanza da parte degli investitori si leggono anche dalle dinamiche del mercato degli OFZ, i bond russi, nel quale si rileva, dall’inizio dell’anno, una caduta della quota detenuta dai non residenti.

Da tali elementi gli analisti deducono quindi un calo di fiducia da parte tanto degli investori esteri che di quelli locali nel corso del 2020: elementi come l’incertezza geopolitica ma anche l’inflazione crescente (l’indice dei prezzi al consumo chiude a dicembre al 4.9%, sopra il target del 4%) possono infatti limitare l’afflusso degli investitori esteri verso il mercato locale dei bond, e spingere al tempo stesso i capitali russi all’uscita.

Sussistono inoltre dei rischi per il recupero di questa fiducia a livello locale, in relazione alla debolezza dei redditi e degli investimenti, e al limitato spazio di manovra per un ulteriore stimolo monetario e fiscale dell’economia.