Congiuntura 1° semestre 2023: alcuni casi di mercati resilienti nel commercio mondiale di Sistema Casa

In un contesto di diffuse flessioni tendenziali delle vendite mondiali di prodotti finiti per la casa, si evidenziano casi di mercati in positiva controtendenza

Pubblicato da Marcello Antonioni. .

Domanda mondiale Sistema casa Marketing internazionale Incertezza Dove esportare Congiuntura Settori Analisi Mercati EsteriI dati (pre-stime) del secondo trimestre 2023 di commercio internazionale di prodotti finiti per la casa1 confermano la fase cedente delle esportazioni mondiali: misurato a prezzi costanti2, infatti, l'export mondiale di prodotti finiti per la casa ha evidenziato nel periodo aprile-giugno 2023 una riduzione tendenziale del 3.8%.

Si tratta, invero, di una attenuazione della fase cedente già registrata nella media del 2022 (-6.8% a prezzi costanti) e nel primo trimestre dell'anno in corso (-7.9%). Tuttavia, a pre-consuntivo di metà anno, tutti i principali settori, con la sola rilevante eccezione del Tessile casa, segnano un calo tendenziale delle esportazioni mondiali misurate a prezzi costanti.

A metà 2023 quasi tutti i principali settori di prodotti finiti per la casa evidenziano un calo tendenziale, con le sole eccezioni di elettronica di consumo e, soprattutto, tessile casa

Esportazioni mondiali di prodotti finiti per la casa

| Valore 2022 | Variazioni % tendenziali a prezzi costanti | ||||

| Settore | (mld €) | 2022 | Q1-2023 | Q2-2023 | H1-2023 |

| Elettrodomestici per la casa | 196.9 | - 9.4 | -11.3 | - 8.5 | - 9.9 |

|---|---|---|---|---|---|

| Elettronica di consumo | 196.3 | - 6.3 | - 2.1 | + 2.2 | + 0.0 |

| Mobili ed elementi d'arredo | 107.2 | - 8.4 | -13.4 | - 8.2 | -10.8 |

| Illuminotecnica | 65.7 | -10.9 | - 9.5 | - 1.2 | - 5.2 |

| Tessile Casa | 49.8 | - 8.1 | + 1.7 | + 1.6 | + 1.7 |

| Altri prodotti finiti Casa | 194.1 | - 1.7 | - 9.5 | - 4.3 | - 6.7 |

| TOTALE | 810.0 | - 6.8 | - 7.9 | - 3.8 | - 5.8 |

Fonte: ExportPlanning-Datamart Congiuntura Mondiale

Sei interessato a ricevere una selezione delle più rilevanti news della settimana sul commercio estero? Iscriviti gratis a World Business Newsletter!

Elettrodomestici per la casa

Nel primo semestre 2023 le esportazioni mondiali di elettrodomestici per la casa3, misurate a prezzi costanti, hanno segnato una flessione tendenziale prossima alle due cifre percentuali (-9.9%). Essa è il risultato di un secondo trimestre dell'anno di nuovo in riduzione (-8.5%), anche se meno intensa del primo trimestre (-11.3%).

In un contesto settoriale in cui circa il 55 per cento dei mercati internazionali ha espresso un andamento negativo delle vendite mondiali misurate a prezzi costanti, vanno segnalati i casi in positiva controtendenza dei mercati di Russia (+25% rispetto al primo semestre 2022, nella misurazione a prezzi costanti), Filippine (+26.2%), Brasile (+39.5%), India (+28.4%) e Arabia Saudita (+14.8%).

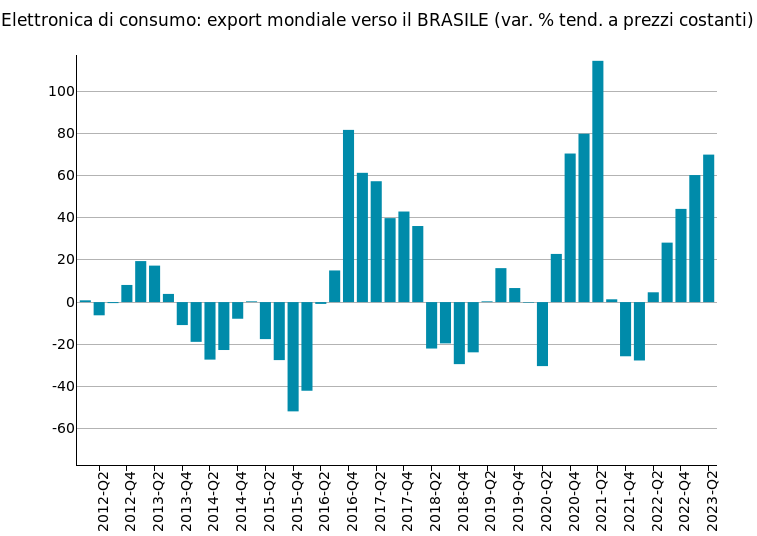

Elettronica di consumo

Nei primi sei mesi dell'anno le esportazioni mondiali di elettronica di consumo4, misurate a prezzi costanti, hanno segnato una stabilità rispetto al corrispondente periodo 2022. Essa è il risultato di un secondo trimestre dell'anno in cui le vendite mondiali del settore hanno recuperato un cammino di crescita (+2.2% a prezzi costanti), dopo la fase cedente della media 2022 (-6.3%) e del primo trimestre 2023 (-2.1%).

In un contesto settoriale comunque di incertezza, in cui circa il 48 per cento dei mercati internazionali ha espresso un andamento negativo delle vendite mondiali misurate a prezzi costanti, vanno segnalati i casi in significativa controtendenza dei mercati di Paesi Bassi (+24.4% rispetto al primo semestre 2022, nella misurazione a prezzi costanti), Russia (+124%), Brasile (+65.6%), Polonia (+25%) e India (+29.9%).

In particolare, nel caso del mercato brasiliano (si veda il grafico sotto riportato), si evidenza una fase espansiva in atto già da alcuni trimestri. Attualmente, il paese esportatore maggiormente in crescita su tale mercato è la Cina, che nel primo semestre 2023 ha messo a segno un signifivativo incremento tendenziale a prezzi costanti.

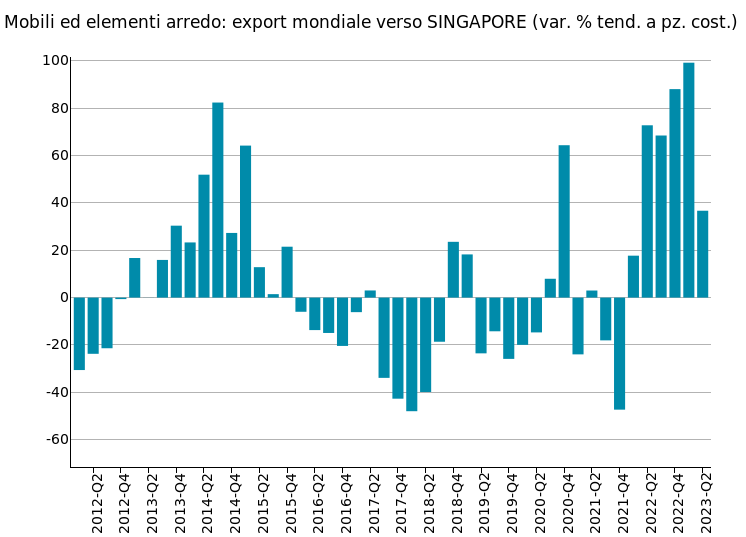

Mobili ed elementi d'arredo

Nella prima metà del 2023 le esportazioni mondiali di mobili ed elementi d'arredo5, misurate a prezzi costanti, hanno evidenziato un calo tendenziale di quasi 11 punti percentuali. Tale flessione è il risultato di un secondo trimestre dell'anno in cui le vendite mondiali del settore hanno segnato un calo tendenziale di 8.5 punti percentuali (prezzi costanti), dopo un 2022 non positivo e il significativo segno "meno" del primo trimestre 2023 (-13.4%).

In un contesto settoriale in cui circa il 52 per cento dei mercati internazionali ha espresso un andamento negativo delle vendite mondiali a prezzi costanti, vanno tuttavia segnalati i casi in significativa controtendenza dei mercati di Singapore (+60% rispetto al primo semestre 2022, nella misurazione a prezzi costanti), Arabia Saudita (+25.8%), Filippine (+33.2%), Thailandia (+36.3%) e Vietnam (+35.4%).

In particolare, nel caso di Singapore (si veda il grafico sotto riportato), si evidenza una fase espansiva in atto già da alcuni trimestri. Il paese esportatore maggiormente in crescita su tale mercato è, ancora una volta, la Cina. Si segnala, inoltre, la buona performance su tale mercato delle esportazioni italiane (in crescita tendenziale di 12 punti percentuali a prezzi costanti).

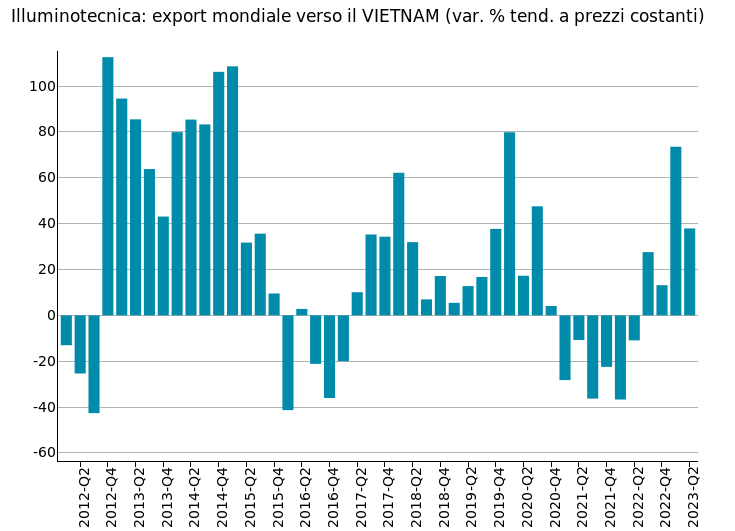

Illuminotecnica

Nel primo semestre 2023 le esportazioni mondiali di illuminotecnica6, misurate a prezzi costanti, hanno segnato una riduzione tendenziale di oltre 5 punti percentuali. Tale flessione è il risultato di un primo trimestre trimestre dell'anno in significativa contrazione (-9.5% a prezzi costanti), a cui è seguito un secondo trimestre meno negativo, ma comunque in leggero calo (-1.2%), seguito ad un 2022 in cui le vendite mondiali del settore si erano ridotte di circa 11 punti percentuali (prezzi costanti).

In un contesto settoriale in cui circa la metà dei mercati internazionali ha espresso un andamento negativo delle vendite mondiali misurate a prezzi costanti, vanno segnalati i casi in significativa controtendenza dei mercati di Singapore (+156% rispetto al primo semestre 2022, nella misurazione a prezzi costanti), Vietnam (+51.7%), Malesia (+42.5%), Kazakistan (+183%) e Arabia Saudita (+29.8%).

In particolare, nel caso del mercato vietnamita (si veda il grafico sotto riportato), si evidenza una fase espansiva in atto già da alcuni trimestri. Ancora una volta la Cina appare come il paese esportatore maggiormente in crescita: nel primo semestre 2023 ha messo a segno un incremento tendenziale di oltre 54 punti percentuali nella misurazione a prezzi costanti.

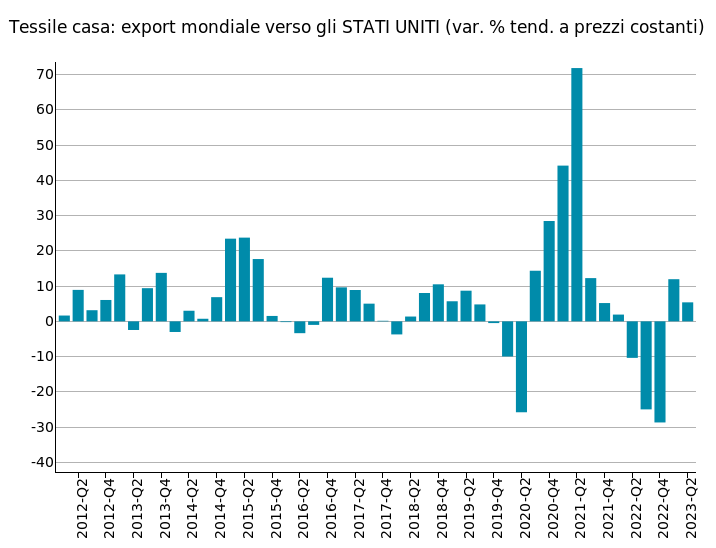

Tessile casa

Nei primi sei mesi dell'anno le esportazioni mondiali di tessile casa7, misurate a prezzi costanti, hanno segnato una, seppur moderata, crescita (+1.7%) rispetto al corrispondente periodo 2022. Essa è il risultato di due primi trimestri in cui le vendite mondiali del settore hanno recuperato un cammino di moderata crescita, dopo la fase cedente della media 2022 (-8.1%).

In un contesto settoriale comunque di incertezza, in cui circa il 53 per cento dei mercati internazionali ha espresso un andamento negativo delle vendite mondiali a prezzi costanti, vanno segnalati i casi in significativa controtendenza dei mercati di Stati Uniti (+8.7% rispetto al primo semestre 2022, nella misurazione a prezzi costanti), Singapore (+155%), Vietnam (+49.8%), Hong Kong (+64.3%) e Russia (+43.4%).

In particolare, nel caso del mercato statunitense (si veda il grafico sotto riportato), si evidenza una fase di timida ripresa, dopo la fase negativa attraversata nel 2022.

Oltre alla Cina, altri competitori sul mercato USA in crescita tendenziale nel primo semestre dell'anno sono Messico (+11.6% a prezzi costanti) e Francia (+48.2 per cento), a fronte di un significativo calo dell'export italiano (-23.1% a prezzi costanti).

Altri prodotti finiti per la casa

Tra gli altri prodotti finiti del Sistema Casa, nei primi sei mesi dell'anno si segnalano le maggiori penalizzazioni per le esportazioni mondiali di coltelleria e posateria8 (-18% rispetto al corrispondente periodo 2022, a prezzi costanti) e di pentole e tegami9 (-10.8%), a fronte di dinamiche meno negative per bicchieri e stoviglie10 (-3.9%).

In particolare, nel settore coltelleria e posateria il 58 per cento dei mercati mondiali ha evidenziato un calo tendenziale (a prezzi costanti) nel primo semestre dell'anno, ma con alcuni mercati in significativa controtendenza: su tutti, Singapore, Kirghizistan, Vietnam, Egitto e Turchia.

Nel settore pentole e tegami, invece, il 53 per cento dei mercati mondiali ha segnato un calo tendenziale (a prezzi costanti) nel primo semestre dell'anno, ma con alcuni mercati in significativa controtendenza: su tutti, Singapore, Arabia Saudita, Vietnam, India e Russia.

Infine, nel settore bicchieri e stoviglie il 51 per cento dei mercati mondiali ha segnato un calo tendenziale (a prezzi costanti) nel primo semestre dell'anno, ma con alcuni mercati in significativa controtendenza: su tutti il mercato vietnamita, ma anche Singapore, Arabia Saudita, Filippine e Russia.

Conclusioni

I dati di commercio internazionale del primo semestre 2023 hanno confermato la fase cedente delle vendite mondiali di prodotti finiti per la casa, dopo un 2022 già negativo (almeno nella misurazione a prezzi costanti).

La gran parte dei settori della filiera casa ha mostrato nella prima parte dell'anno in corso andamenti negativi, con una (seppur moderata) prevalenza di mercati in territorio negativo.

Tuttavia, si rileva la presenza, in ciascuno dei settori esaminati, di un gruppo non piccolo di mercati particolarmente resilienti, che nel primo semestre dell'anno hanno evidenziato dinamiche positive nelle vendite dal mondo (e in particolare dalla Cina).

La necessità per le imprese esportatrici di monitorare l'evoluzione della domanda dei mercati di interesse

per la propria specifica area di business

Per le imprese esportatrici della filiera casa (ma non solo) appare strategico, quindi, riuscire a individuare per la propria specifica area di business i mercati internazionali più resilienti, sui quali (ri-)orientare le proprie azioni di marketing e sviluppo commerciale.

Con l'obiettivo di consentire un costante monitoraggio dei mercati esteri di riferimento, ExportPlanning mette a disposizione Market Insights, una nuova collana di servizi informativi finalizzati a supportare specificatamente i processi di market intelligence e di budgeting delle imprese esportatrici.

1) Per una descrizione dei settori ivi ricompresi, si veda la relativa scheda settoriale.

2) Nella banca dati Congiuntura Mondiale del Sistema Informativo ExportPlanning è stata costruita la misura Quantità a prezzi costanti (Q). Tale misura racchiude un'operazione di deflazionamento, in cui la serie storica dei valori monetari (V) è stata trasformata in un'analoga serie di valori espressi a prezzi costanti, con un riferimento a un anno determinato, detto anno base. Per una descrizione della metodologia applicata, si rimanda a Nota Metodologica banca dati Congiuntura Mondiale.

3) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

4) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

5) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

6) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

7) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

8) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

9) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

10) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.