Lettura congiunturale del commercio mondiale: focus industrie

Il quadro per settore del rallentamento del commercio mondiale nei primi nove mesi del 2022

Pubblicato da Marzia Moccia. .

Incertezza Dove esportare Congiuntura Congiuntura InternazionaleLa disponibilità delle pre-stime ExportPlanning relative ai primi nove mesi del 2022 - accessibili attraverso il datamart Congiuntura Mondiale- permette di documentare la situazione congiunturale del commercio mondiale beni, in un contesto internazionale fortemente segnato dall’incertezza del conflitto russo-ucraino, dagli aumenti dei prezzi delle materie prime e dalle significative pressioni inflazionistiche.

Come già raccontato nell’articolo Anche nel III trimestre 2022 è continuata la fase di incertezza del commercio internazionale, il commercio mondiale sta cedendo il passo a un progressivo rallentamento del ritmo di espansione degli ultimi mesi.

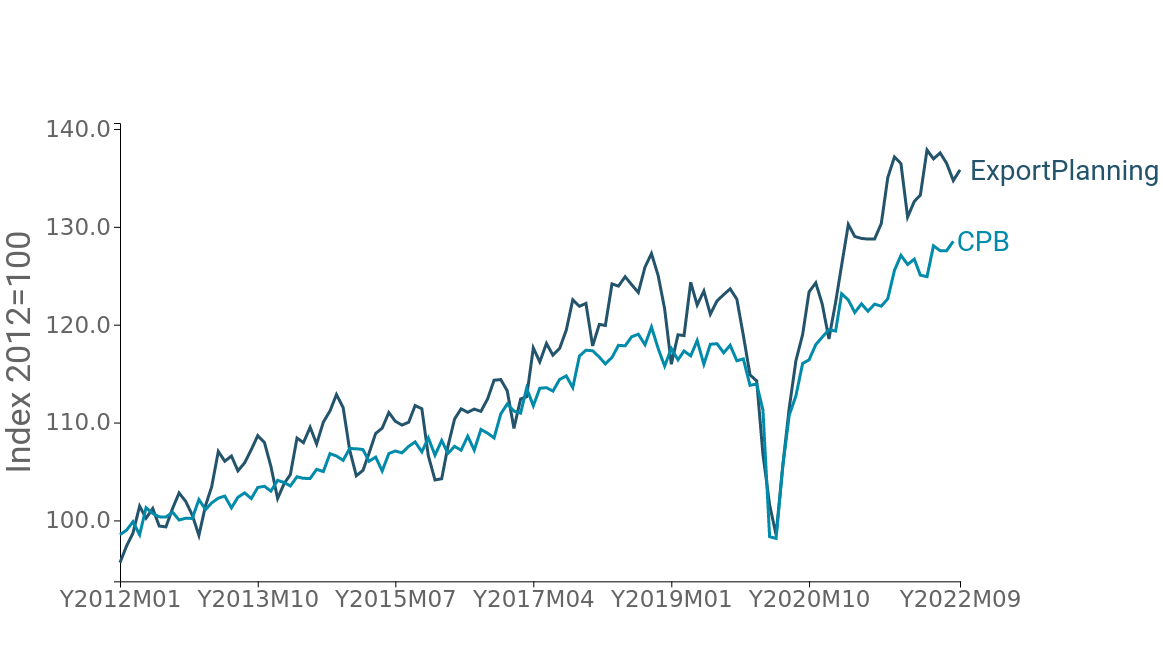

Il grafico che segue riporta la serie mensile degli scambi mondiali di manufatti in quantità, mettendo a confronto i dati raccolti e sistematizzati da ExportPlanning con quelli del Central Planning Bureau, istituto che a sua volta raccoglie ed elabora le informazioni sugli scambi internazionali di beni.

Fig.1 - Commercio mondiale in quantità

(dati CPB vs dati ExportPlanning, media mobile a tre termini)

Fonte: Elaborazioni ExportPlanning.

Entrambe le serie permettono di evidenziare come il commercio mondiale di beni, pur collocandosi ormai su livelli largamente superiori – a prezzi costanti- a quelli pre-pandemici, a partire dai mesi più recenti sembra progressivamente convergere verso una fase di relativa stabilizzazione degli scambi. Complessivamente, le ultime stime ExportPlanning testimoniano un aumento in quantità del 6% rispetto al corrispondente periodo dello scorso anno. Tale risultato è tuttavia riconducibile a un primo semestre più positivo, che in parte traina l'aumento complessivo di periodo, a cui si affiancano evidenze di una decelerazione più marcata a partire dal terzo trimestre.

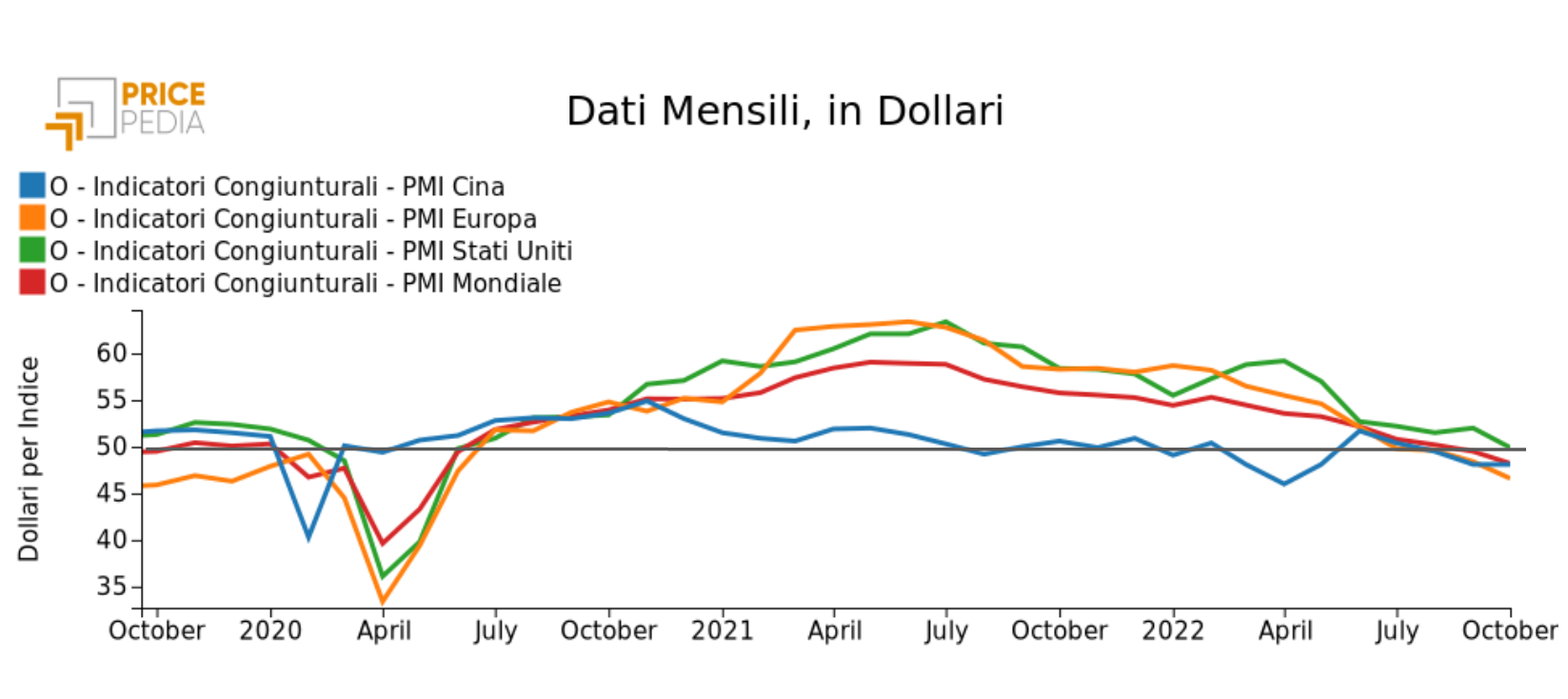

Confermano i segnali di rallentamento degli scambi internazionali anche le evidenze relative al Purchasing Managers Index manifatturiero globale, indicatore “real-time” della prestazione economica, che sintetizza le prospettive in merito ai livelli di attività industriale sulla base delle dichiarazioni di acquisto delle imprese.

L'indicatore mostra segnali di rallentamento per tutte le principali economie, con un aggregato "Mondo" che si colloca su livelli inferiori alla soglia di neutralità pari a 50. In particolare, sia Cina che Europa si collocano al di sotto di tale soglia sin da inizio estate, mentre gli Stati Uniti solo dal mese più recente.

Fig.2 - Purchasing Managers Index - Manifattura

(la linea in grigio segnala la soglia di neutralità di 50)

Fonte: Elaborazioni ExportPlanning.

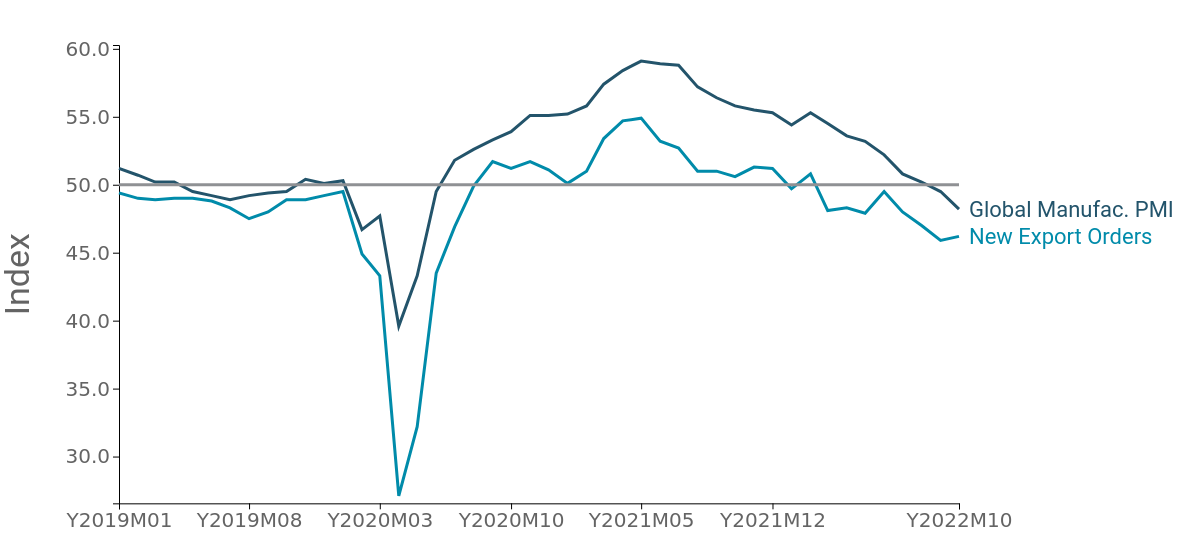

Particolarmente significativa risulta essere la componente New Export Orders del Global Manufacturing PMI, più strettamente legata alla dinamica del commercio globale di manufatti, che registra un andamento anche inferiore a quello dell'indice aggregato. L'indicatore, infatti, registra valori inferiori a 50, segnalando come i nuovi ordini dall'estero ricevuti dalle imprese di tutto il mondo siano entrati in una fase di decelerazione.

Fig.3 - Global PMI e New Export Orders

(la linea in grigio segnala la soglia di neutralità di 50)

Fonte: Elaborazioni ExportPlanning.

Congiuntura del commercio mondiale: il profilo settoriale

Al fine di declinare il quadro del rallentamento in termini settoriali, il grafico che segue posiziona sull’asse delle ascisse la variazione registrata dalle principali industrie che animano il commercio mondiale nei 6 mesi del 2022; sull’asse delle ordinate viene invece riportata la variazione tendenziale segnata nel terzo trimestre 2022 rispetto al corrispondente periodo 2021.

Attraverso tale rappresentazione è possibile distinguere nella sezione del grafico in alto a sinistra quei settori che hanno accelerato e nella sezione in basso a destra quelli che, invece, sembrano registrare un ridimensionamento del ritmo di crescita.

Fig.4 – Congiuntura internazionale a prezzi costanti: i settori trainanti e frenanti

Posizionandosi con il mouse sul cerchio che identifica un'industria è possibile visualizzare una tabella che riassume i dati relativi all'industria selezionata

Fonte: ExportPlanning - Datamart Congiuntura Mondiale

La rappresentazione grafica riportata a prezzi costanti, quindi al netto delle variazioni dei cambi e dei prezzi, permette di evidenziare diversi aspetti particolarmente interessanti dell'attuale fase congiunturale.

In primo luogo, appare significativa la frenata che sta interessando diverse categorie di beni intermedi: le industrie di beni della filiera chimica (B5), della carta e del legno (B3) e degli intermedi in minerali e in metallo (B4 e B6), il cui ritmo di crescita appare largamente inferiore a quello registrato nei primi sei mesi dell'anno.

Sul fronte dei beni di consumo, rallentano soprattutto quelle industrie che avevano sperimentato un forte sviluppo nel periodo pandemico, prima tra tutte quella dei prodotti e strumenti per la Salute (E4), ma anche il Sistema Casa (E3) e l'Agroalimentare (E0), che potrebbero ora avviarsi verso una normalizzazione del proprio ritmo di espansione. In questo cluster ritroviamo anche Attrezzature e Strumenti ICT (F1), unica industria dei beni di investimento a collocarsi al di sotto della bisettrice in giallo, che divide i settori in accelerazione da quelli in rallentamento.

Tengono maggiormente le industrie della filiera Automotive (F3 e D3) e dei Beni per la persona (E2), soprattutto perché il recupero di quanto perso nel corso del 2020 di tali segmenti è risultato più graduale e progressivo.