Il contesto favorevole della domanda mondiale di calzature ha finora trainato l'export settoriale dei territori italiani

Nel primo trimestre 2023 l'export calzaturiero dei territori italiani su livelli del 28% superiori a quelli pre-pandemici

Pubblicato da Marcello Antonioni. .

Sistema moda Mercati esteri Made in Italy Export territoriale Dove esportare Congiuntura Export ItaliaCongiuntura mondiale del settore calzature

Le vendite mondiali del settore calzature1, misurate in termini di esportazioni tramite il Sistema Informativo ExportPlanning, hanno evidenziato nei primi mesi del 2023 la prosecuzione della fase di significativo recupero avviatasi in seguito al Great Lockdown pandemico: nel primo trimestre dell'anno il valore in euro delle esportazioni mondiali di calzature si è confermato su livelli di massimo assoluto, in un intorno del 40% superiori a quelli del periodo pre-pandemico (+20% rispetto al primo trimestre 2022).

Anche se misurate a prezzi costanti, cioè al netto di fenomeni inflattivi e valutari, il differenziale attuale delle esportazioni mondiali del settore rispetto ai livelli pre-pandemici risulta ancora a due cifre percentuali (+14%), con una crescita tendenziale del +11% rispetto al primo trimestre 2022.

Congiuntura export dei territori italiani di calzature

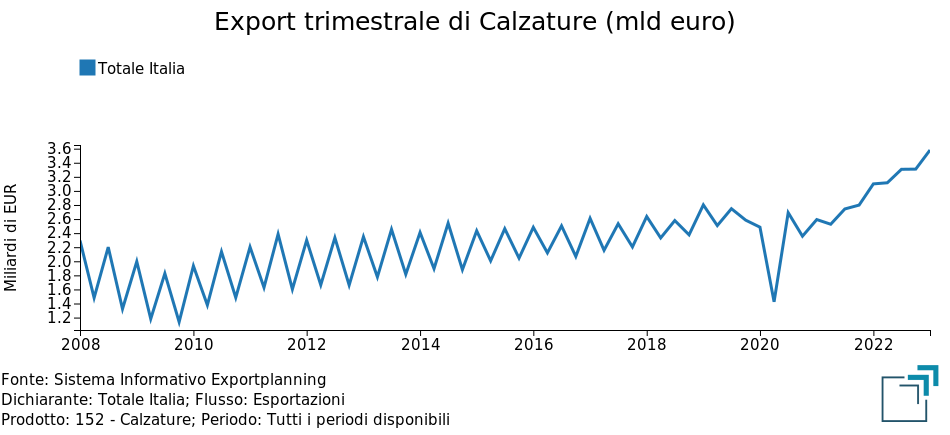

Grazie anche ad una congiuntura internazionale tuttora favorevole per il settore, nei primi tre mesi dell'anno è proseguita la fase espansiva delle esportazioni dei territori italiani di calzature.

Come documenta il grafico riportato, estratto dal tool di data-visualization Exportpedia, nel primo trimestre dell'anno l'export italiano di calzature ha toccato un nuovo massimo assoluto, su valori di 15.5 punti percentuali superiori al corrispondente periodo 2022 e di ben 28 punti percentuali superiori al periodo pre-pandemico.

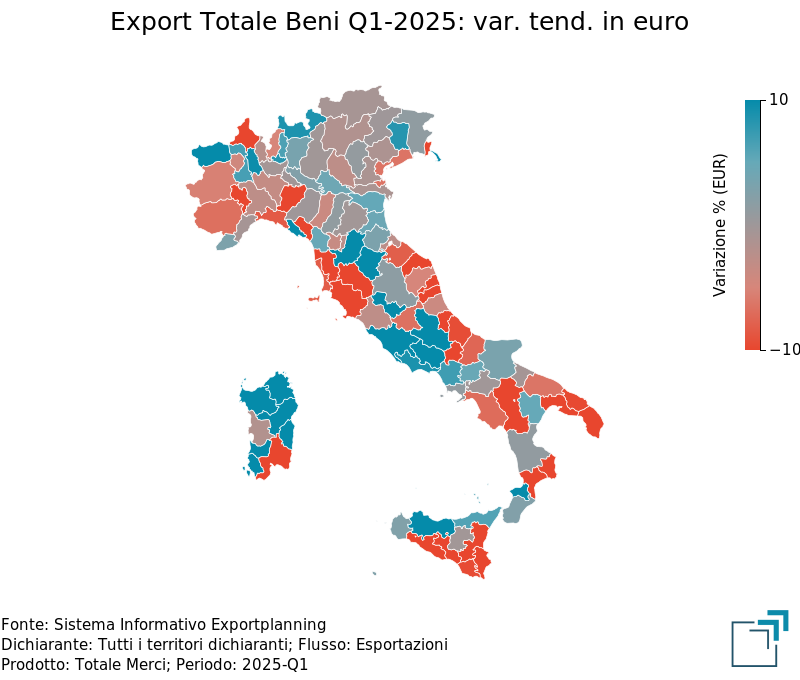

Invero, solo una leggera maggioranza (52%) dei territori italiani ha sperimentato un pieno recupero dei livelli pre-pandemici, segnalando, quindi, come la presenza di una favorevole congiuntura internazionale a livello settoriale abbia avvantaggiato in modo differenziato le performance esportative dei diversi territori di specializzazione italiani2.

Sei interessato a ricevere una selezione delle più rilevanti news della settimana sul commercio estero? Iscriviti gratis a World Business Newsletter!

Province in maggiore crescita rispetto ai livelli pre-pandemici

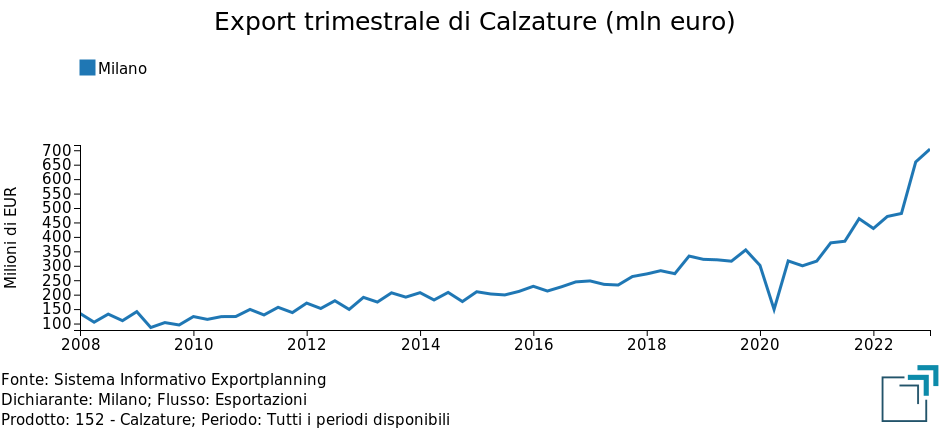

Milano

La provincia che ha mostrato di gran lunga i maggiori incrementi del proprio export di calzature, sia in termini tendenziali sia rispetto ai livelli pre-pandemici, è quella di Milano, che nei primi tre mesi del 2023 ha messo a segno un aumento di circa 275 milioni di euro su base tendenziale, e di oltre 380 milioni rispetto al corrispondente periodo 2019, raggiungendo così il livello record di 704 milioni di euro su base trimestrale e di oltre 2.3 miliardi di euro su base annua .

I mercati trainanti le vendite estere di calzature della provincia di Milano sono risultati - nell'ordine - Svizzera (+118 milioni di euro rispetto al periodo pre-pandemico), Stati Uniti (+74.4 mln €), Cina (+25.3 mln €), Regno Unito (+18.9 mln €), Sud Corea (+17.9 mln €) ed Emirati Arabi Uniti (+15.1 mln €).

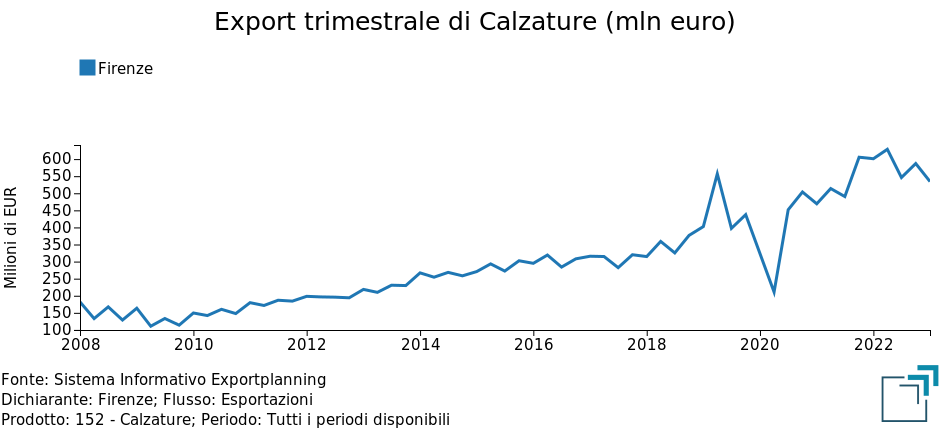

Firenze

Pur confermandosi su livelli ampiamente superiori a quelli pre-pandemici (+132 milioni di euro) e su valori di massimo assoluto (attorno ai 2.3 miliardi di euro su base annua), le esportazioni calzaturiere della provincia di Firenze stanno evidenziando da alcuni trimestri un andamento poco dinamico, con un calo tendenziale del -11% nei primi tre mesi del 2023.

Anche in questo caso la Svizzera (+70.1 milioni di euro rispetto al periodo pre-pandemico) è risultato il mercato trainante le vendite estere di calzature della provincia, precedendo - per incrementi assoluti - i mercati di Cina (+26.1 mln €) e Francia (+13.6 mln €).

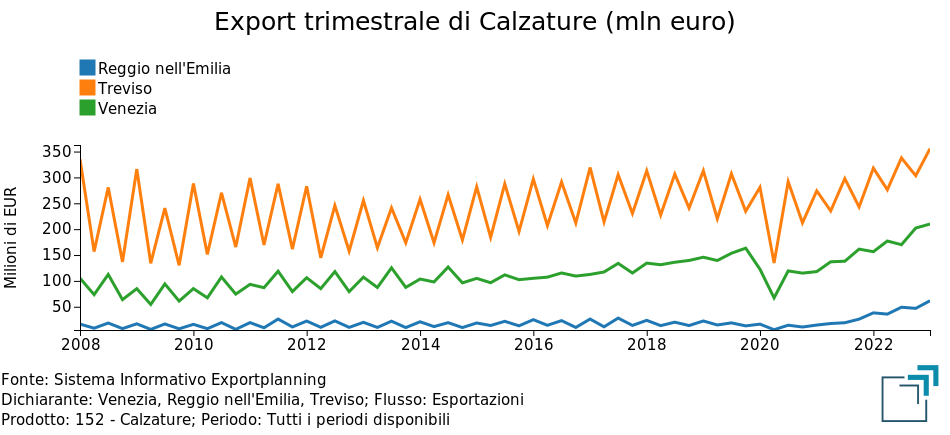

Venezia/Treviso/Reggio Emilia

Venezia, Treviso e Reggio Emilia si posizionano tra le province in maggiore crescita nel proprio export di calzature rispetto ai livelli pre-pandemici, grazie ad incrementi assoluti rispettivamente di 64, 43 e 39 milioni di euro (ed incrementi tendenziali rispettivamente di 54, 38 e 23 milioni di euro).

Il grafico sotto riportato evidenzia, in particolare, il raggiungimento di un punto di massimo assoluto per l'export calzaturiero nei valori in euro di tutte e 3 le province, con livelli su base annua vicini a 1.3 miliardi di euro per Treviso, 759 milioni di euro per Venezia e, più distanziato ma particolarmente dinamico, 193 milioni di euro per Reggio Emilia.

Mercati in maggiore crescita rispetto ai livelli pre-pandemici

Nel primo trimestre dell'anno, circa il 72% delle destinazioni dell'export calzaturiero dei territori italiani ha evidenziato valori assorbiti in euro3 superiori a quelli dell'era pre-pandemica, a testimonianza di come la ripresa post-pandemica del commercio internazionale del settore sia risultata diffusa a livello geografico.

Nel novero dei principali mercati "trainanti" le esportazioni dei territori italiani di calzature nel quadriennio più recente vanno evidenziati i casi di Francia (+169.4 milioni di euro rispetto ai livelli pre-pandemici)4, Stati Uniti (+128.2 mln €)5, Cina (+79.4 mln €)6, Germania (+71 mln €)7, Polonia (+54.6 mln €)8, Svizzera (+52 mln €), Paesi Bassi, Emirati Arabi Uniti (+36.9 mln €), Sud Corea (+31.9 mln €) e Spagna (+31.4 mln €).

Conclusioni

Almeno fino al primo trimestre dell'anno, le esportazioni italiane di calzature hanno saputo confermarsi in crescita, sia nei valori nominali sia nei valori a prezzi costanti.

Nei primi tre mesi del 2023 oltre la metà dei territori italiani ha mostrato valori esportati denominati in euro superiori a quelli del periodo pre-pandemico; inoltre, oltre il 70% dei mercati di destinazione è tornato su livelli pre-pandemici nei valori esportati dalle imprese italiane, evidenziando la capacità da parte degli esportatori di calzature di beneficiare della favorevole congiuntura internazionale del settore.

Altamente probabile un peggioramento, a breve

e anche intenso, del quadro congiunturale settoriale

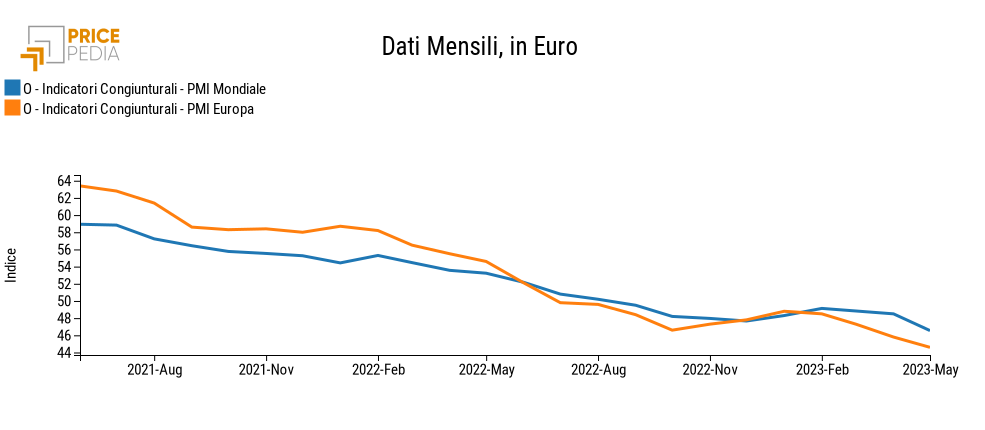

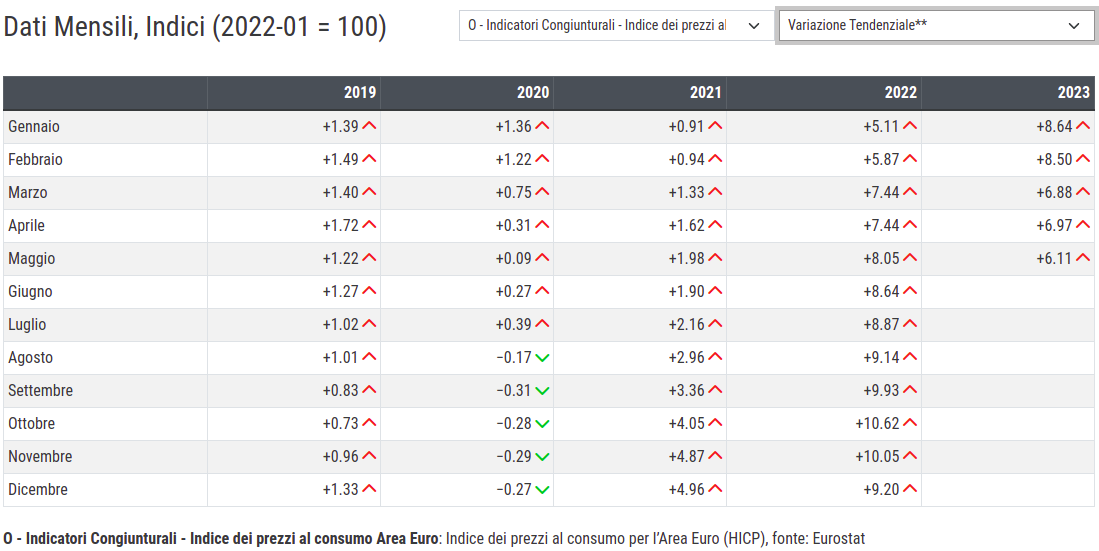

Tuttavia, è verosimile attendersi che, a fronte del combinato disposto del rallentamento dell'economia internazionale già in atto (come documentato da vari indicatori, tra cui gli indici di fiducia dei Purchasing Manager [PMI] a livello europeo e mondiale, scesi ormai da diversi mesi sistematicamente sotto quota 50 - come mostrato dalla figura riportata, ricavata dalla piattaforma PricePedia9) e di un'inflazione che stenta a tornare sotto controllo (come mostra la tabella PricePedia qui sotto riportata, che documenta a maggio 2023 un incremento annuale dei prezzi al consumo nell'area euro +6.1%, solo debolmente in riduzione)10, nel proseguio dell'anno si possa verificare una decelerazione, anche brusca, del commercio mondiale del settore, imponendo alle imprese italiane di dover velocemente riallocare le risorse aziendali verso i mercati in cui il rallentamento sarà meno accentuato, per consentire loro di mantenere un profilo di crescita delle proprie vendite all'estero.

Purchasing Manager Index (PMI) Europa e Mondo

Inflazione area Euro: andamenti su base annua

In un simile scenario, la capacità di monitorare la congiuntura dei diversi mercati internazionali a livello settoriale (e di specifica area di business) sarà un importante fattore critico

di successo per ottimizzare il portafoglio mercati

1) Per una descrizione dei prodotti ivi ricompresi, si veda la relativa scheda settoriale.

2) Tra le province con valori delle esportazioni di calzature ancora inferiori ai livelli pre-pandemici, vanno evidenziati i casi di Pistoia (-30.6 milioni di euro rispetto al primo trimestre 2019), Teramo (-19.3 mln €), Pavia (-12.4 mln €), Arezzo (-12.3 mln €), Forlì-Cesena (-11.5 mln €), Lucca (-10.9 mln €) e Pisa (-10.4 mln €).

3) Peraltro, se misurato a prezzi costanti, il confronto tra i livelli del primo trimestre 2023 e quelli del corrispondente periodo 2019 evidenzia una sostanziale parità nel computo dei mercati internazionali che risultano in territorio positivo rispetto a quelli, invece, ancora in territorio negativo nelle esportazioni di calzature dei territori italiani.

4) I principali territori in crescita nelle esportazioni di calzature rivolte al mercato francese sono - nell'ordine - le province di Venezia (+72.1 milioni di euro rispetto al periodo pre-pandemico) e, in misura minore, Firenze (+13.6 mln €), Macerata e Novara (entrambe +13 mln €).

5) Milano (+74.4 milioni di euro rispetto al primo trimestre 2019) risulta ampiamente la provincia con i maggiori incrementi nelle esportazioni di calzature rivolte al mercato statunitense, precedendo ampiamente le province di Roma (+11.8 mln €) e Firenze (+11.5 mln €).

6) Firenze e Milano, con incrementi rispettivamente di oltre 26 e 25 milioni di euro rispetto al primo trimestre 2019, risultano i principali territori in crescita nelle esportazioni di calzature rivolte al mercato cinese, precedendo ampiamente le province di Fermo (+8.7 mln €), Roma (+5.7 mln €) e Ascoli Piceno (+4.5 mln €).

7) I principali territori in crescita nelle esportazioni di calzature rivolte al mercato tedesco sono - nell'ordine - le province di Verona (+13.1 milioni di euro rispetto al periodo pre-pandemico), Treviso (+11 mln €), Milano (+9.2 mln €), Piacenza (+5.8 mln €), Macerata (+5.4 mln €) e Bologna (+5.1 mln €).

8) I principali territori in crescita nelle esportazioni di calzature rivolte al mercato polacco sono - nell'ordine - le province di Verona (+9.8 milioni di euro rispetto al periodo pre-pandemico), Treviso (+9 mln €), Milano (+7.8 mln €) e Reggio Emilia (+5.7 mln €).

9) Nell'indice PMI, quota 50 costituisce la soglia di neutralità: valori inferiori a tale soglia indicano una attività economica in fase di contrazione. Nello specifico dell'attuale congiuntura, gli indici PMI Europa e Mondo hanno entrambi toccato a maggio 2023 un punto di minimo (rispettivamente pari a 44.6 e 46.6), segnalando come la fase di peggioramento del quadro economico internazionale si stia acuendo.

10) L'inflazione nell'area Euro rimane elevata e persistente. A tal proposito il Fondo Monetario Internazionale, nel suo ultimo outlook, stima un rallentamento dell'inflazione a ritmi più modesti rispetto a quanto inizialmente previsto. In ogni caso, si esclude un ritorno alla normalità prima del 2025, perché l’inflazione a livello internazionale si sta rivelando “much stickier than anticipated”, non avendo ancora imboccato un robusto cambio di direzione e rimanendo distante dagli obiettivi di normalizzazione delle banche centrali.