Gli effetti del rallentamento tedesco sui distretti del made in Italy

I dati relativi al III trimestre 2023 permettono di documentare l’effetto della frenata del mercato tedesco

Pubblicato da Simone Zambelli. .

Rallentamento Made in Italy Italia Export ItaliaNel precedente articolo "Il rallentamento dell’economia tedesca" abbiamo documentato la fase di frenata che sta caratterizzando l’economia tedesca, che sarà l’unico Stato membro a chiudere il 2023 con un segno meno. Secondo i principali previsori internazionali, infatti, la Germania registrerà, per l’anno in corso, una flessione del PIL compresa tra il -0.3% e il -0.5% (outlook d’autunno di IMF e Commissione Europea).

Le importazioni del Paese hanno registrato una frenata a partire dai primi mesi del 2022, quasi in concomitanza dello scoppio della guerra in Ucraina, che si è via via intensificata fino ai trimestri più recenti, riflettendo difficoltà di carattere congiunturale e strutturale che stanno interessando il vicino mercato tedesco.

La Germania è da sempre un partner fondamentale per le esportazioni del Belpaese, detenendo il ruolo di primo mercato di destinazione del made in Italy con un assorbimento di circa il 14% delle esportazioni nazionali. Tuttavia, articolando l’analisi per singolo distretto risulta evidente come per alcuni territori la rilevanza del mercato tedesco appare ancora più significativa.

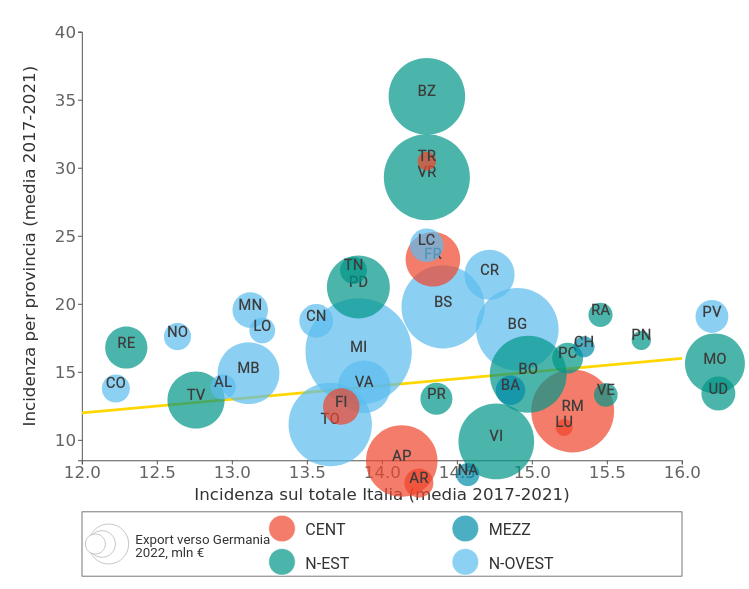

Il grafico che segue posiziona le principali province italiane, in termini di valore delle esportazioni verso il mercato tedesco, confrontando l’incidenza di questa geografia sul totale dei mercati serviti rispetto alla media complessiva nazionale; la grandezza della ball è proporzionale al valore delle esportazioni della provincia verso la Germania. Nella rappresentazione proposta, quindi, qualora per i territori italiani il peso del mercato tedesco fosse prossimo al 14% (come la media nazionale di riferimento), allora le ball di queste geografie si collocherebbero tutte lungo la linea gialla.

Fig.1 – Incidenza del mercato tedesco per le maggiori province esportatrici

Fonte: Elaborazioni ExportPlanning.

Complessivamente, appare piuttosto chiaro come a caratterizzarsi per un’incidenza del mercato tedesco maggiore della media italiana sono soprattutto particolari territori del Nord-Est della Penisola, in primis Bolzano, Verona e, seppur in misura minore, Trento, potenzialmente più esposti agli effetti negativi del rallentamento tedesco siano soprattutto.

In particolare per i primi due casi, il mercato tedesco arriva ad assorbire anche oltre il 30% delle esportazioni territoriali, evidenziando una concentrazione piuttosto significativa dell’export in termini di geografie di destinazione.

Al secondo posto ritroviamo quasi tutte le province della Lombardia, in primis Lecco, Cremona e Brescia, ma anche Bergamo, Cuneo, Mantova, Lodi e Milano.

Sul fronte opposto, le province del mezzogiorno, per le quali l’incidenza del mercato tedesco appare ben meno rilevante della media delle province del Nord Italia.

Sei interessato a ricevere una selezione delle più rilevanti news della settimana sul commercio estero? Iscriviti gratis a World Business Newsletter!

Primi 9 mesi 2023: le province più penalizzate dal rallentamento del mercato tedesco

A fronte del quadro appena descritto, quali sono le province che hanno subìto le contrazioni più ampie delle proprie esportazioni verso la Germania?

Analizzando in termini valori assoluti, nei primi 9 mesi del 2023 le province italiane maggiormente colpite dalla frenata del mercato tedesco sono, nell'ordine, quelle di Ascoli Piceno (-767 milioni di euro rispetto al corrispondente periodo 2022, pari al -82.2%, penalizzata dal crollo delle vendite di farmaci1), Milano (-427 milioni di €, derivanti dalla caduta delle vendite di materie prime energetiche2), Brescia (-420 milioni di €, derivanti dalle flessioni delle vendite di acciaio e metalli non ferrosi3) e Roma (-420 milioni di €, derivanti dalla flessione delle vendite di metalli non ferrosi4).

Vanno inoltre evidenziate le flessioni tendenziali delle vendite rivolte al mercato tedesco delle province di Mantova (a causa delle cadute delle vendite di autoveicoli e di acciaio5), Terni (a causa della riduzione delle vendite di acciaio6), Monza-Brianza (a causa dalla flessione delle vendite di farmaci7), Frosinone (a causa della riduzione delle vendite di farmaci8), Ravenna (a causa della riduzione delle vendite di acciaio9) e Cremona (a causa della flessione delle vendite di acciaio e tubi in acciaio10).

Conclusioni

Il rallentamento dell’economia tedesca ha portato serie conseguenze anche ai suoi principali partner commerciali europei, come l’Italia. Nello specifico sono soprattutto le province del Nord Italia ad avere un’alta incidenza sul mercato tedesco e quindi a risentire di più del rallentamento di Berlino. Per le PMI italiane sarà fondamentale trovare nuovi sbocchi per i propri prodotti, come documentato nell’articolo “L'export dei territori italiani, zavorrato dalla crisi tedesca, trova sbocchi fuori dall'Europa”.

1) Nei primi 9 mesi del 2023 le esportazioni di farmaci della provincia di Ascoli Piceno rivolte al mercato tedesco hanno subito un calo tendenziale di circa 751 milioni di euro (con un ridimensionamento di quasi 91 punti percentuali).

2) Nei primi 9 mesi del 2023 le esportazioni di materie prime energetiche della provincia di Milano rivolte al mercato tedesco hanno subito un calo tendenziale di oltre 472 milioni di euro (con un ridimensionamento di circa 87 punti percentuali).

3) Nei primi 9 mesi del 2023 le esportazioni della provincia di Brescia rivolte al mercato tedesco hanno subito cali tendenziali significativi nei segmenti acciaio (-205 milioni di euro rispetto al corrispondente periodo 2022) e metalli non ferrosi (-142 M €).

4) Nei primi 9 mesi del 2023 le esportazioni di metalli non ferrosi della provincia di Roma rivolte al mercato tedesco hanno subito un calo tendenziale di circa 420 milioni di euro (con un ridimensionamento di 42 punti percentuali).

5) Nei primi 9 mesi del 2023 le esportazioni della provincia di Mantova rivolte al mercato tedesco hanno subito cali tendenziali significativi nei segmenti autoveicoli (-94 milioni di euro rispetto al corrispondente periodo 2022) e acciaio (-63 M €).

6) Nei primi 9 mesi del 2023 le esportazioni di acciaio della provincia di Terni rivolte al mercato tedesco hanno subito un calo tendenziale di oltre 173 milioni di euro (con un ridimensionamento di oltre 41 punti percentuali).

7) Nei primi 9 mesi del 2023 le esportazioni di farmaci della provincia di Monza-Brianza rivolte al mercato tedesco hanno subito un calo tendenziale di oltre 211 milioni di euro (con un ridimensionamento di quasi 98 punti percentuali).

8) Nei primi 9 mesi del 2023 le esportazioni di farmaci della provincia di Frosinone rivolte al mercato tedesco hanno subito un calo tendenziale di oltre 205 milioni di euro (con un ridimensionamento di quasi 35 punti percentuali).

9) Nei primi 9 mesi del 2023 le esportazioni di acciaio della provincia di Ravenna rivolte al mercato tedesco hanno subito un calo tendenziale di circa 80 milioni di euro (con un ridimensionamento prossimo ai 50 punti percentuali).

10) Nei primi 9 mesi del 2023 le esportazioni della provincia di Cremona rivolte al mercato tedesco hanno subito cali tendenziali significativi nei segmenti acciaio (-55 milioni di euro rispetto al corrispondente periodo 2022) e tubi in acciaio (-50 M €).