La leadership italiana delle macchine per il caffè

Pubblicato da Alba Di Rosa. .

Stati Uniti Premium price Mercati esteri Mercati emergenti Made in Italy Italia Incertezza Dove esportare Domanda mondiale Export ItaliaLa fiera Host è in partenza a Milano: come avevamo raccontato qualche settimana fa, l’evento dedicato al settore degli apparecchi professionali per la ristorazione e l’ospitalità aprirà a breve le porte, per accogliere dal 13 al 17 ottobre espositori e buyer rispettivamente da 50 e 75 paesi del mondo. La fiera sarà organizzata in tre macro-aree:

- Ristorazione Professionale-Bakery, Pizza, Pasta;

- Caffè-Tea, Bar-Macchine per Caffè-Vending e Gelato-Pastry;

- Arredo-Tecnologia e Tavola.

Dopo aver tracciato un’overview dell’export italiano di apparecchi professionali, ci focalizziamo in questo articolo sullo specifico comparto degli apparecchi professionali per la preparazione del caffè, per i quali l’Italia rappresenta il maggiore esportatore su scala mondiale.

Apparecchiature professionali per il caffè: export, competitori e mercati

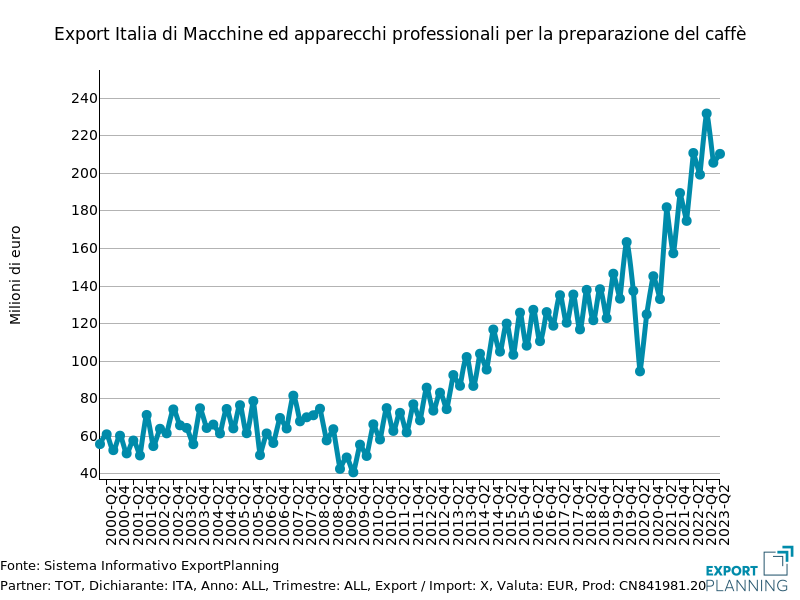

Partiamo, innanzitutto, da uno sguardo di lungo periodo alla dinamica delle nostre esportazioni. Come si nota dal grafico riportato di seguito, dopo una fase di relativa stabilità nei primi anni 2000, l’export italiano del settore ha mostrato un significativo trend di crescita dall’indomani della crisi del 2009: tra il 2010 e il 2019, le esportazioni italiane del settore sono cresciute ad un tasso medio annuo prossimo al 10% nei valori in euro.

Dopo una frenata dell’11.3% con l’avvento della crisi Covid, negli anni a seguire l’export italiano ha imboccato un deciso recupero, superando nel 2022 gli 815 milioni di euro (+23.4% rispetto al 2021, +44.3% rispetto al 2019), e andando quindi a toccare un nuovo punto di massimo storico. Secondo le elaborazioni ExportPlanning, formulate sulla base dei dati Eurostat, nel primo trimestre del 2023 si è confermato il trend di crescita delle esportazioni italiane (+17.7% su base tendenziale nei valori in euro), a fronte invece di una stabilità nel trimestre successivo.

Nel 2022, l’industria italiana ha coperto quasi il 30% delle esportazioni mondiali di macchine professionali per il caffè. La Cina, secondo maggiore esportatore, si colloca a netta distanza: si stima per il 2022 che l’export cinese sia stato pari a circa 340 milioni di euro – poco meno della metà dell’export italiano – e concentrato quasi completamente sulla fascia bassa e medio-bassa di prezzo. Al contrario, si stima che nel 2022 l’export italiano si sia concentrato per circa il 60% sulla fascia medio-alta.

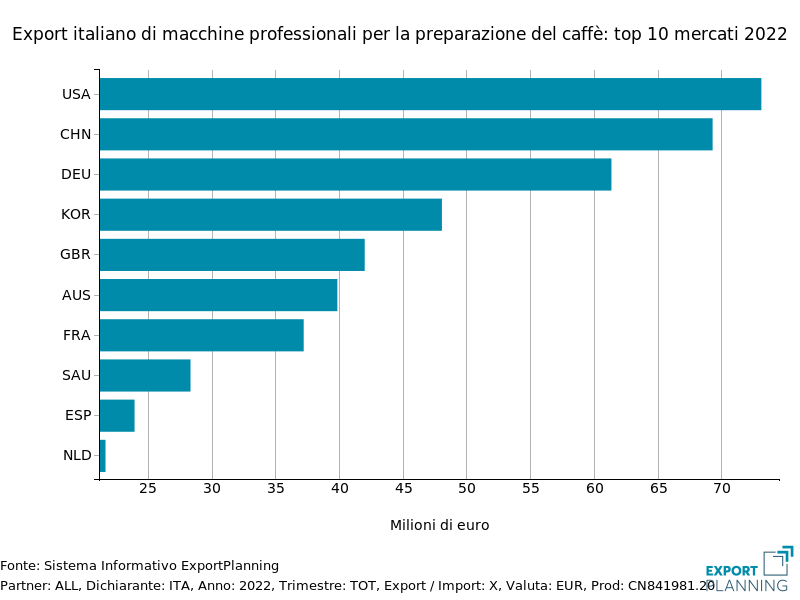

Analizzando i mercati target per l’export italiano del settore, emerge una discreta diversificazione: i due maggiori mercati di destinazione, Stati Uniti e Cina, ricoprono rispettivamente una quota prossima al 9% nel 2022 (attorno ai 70 milioni di euro); seguono nel ranking la vicina Germania (61.3 milioni di euro) e la Corea del Sud (48 milioni).

Nel 2022 l'export italiano del settore è risultato in crescita su tutti i 10 maggiori mercati di destinazione, tanto rispetto all’anno precedente che rispetto ai livelli pre-crisi sanitaria, fatto salvo il caso dell’Olanda. Rispetto ai livelli del 2019, spicca il dinamismo della domanda cinese di macchinari italiani – passata dai 23.3 milioni di euro ai 69.3 dello scorso anno – seguita da quella saudita, australiana e statunitense.

Allargando lo sguardo ai 30 principali mercati di destinazione del nostro export di settore, si segnala il caso della Malesia, che ha mostrato il maggiore incremento della domanda dall’Italia rispetto ai livelli pre-crisi sanitaria, in termini di variazione percentuale; in euro correnti, l’export italiano verso il paese è passato dai 2.1 milioni del 2019 ad oltre 7 milioni nel 2022.

Più che raddoppiate anche le importazioni turche di macchine professionali italiane, dai 6.4 milioni di euro del 2019 ai 16.1 milioni del 2022. Sul fronte europeo, è invece la Grecia a registrare il maggiore dinamismo; sul mercato nord-americano spicca il caso del Canada (dai 7.7 milioni di euro del 2019 ai 16 milioni nel 2022).

Tra i mercati in crescita, si segnala anche l’area medio-orientale: l’import di macchine professionali italiane per il caffè da parte di Emirati Arabi e Arabia Saudita ha infatti confermato negli ultimi anni il significativo trend di crescita avviato circa 10 anni fa, e che ha portato le loro importazioni settoriali dall'Italia a toccare rispettivamente i 18.6 e 28.3 milioni di euro nel 2022.

Il tool di selezione mercati

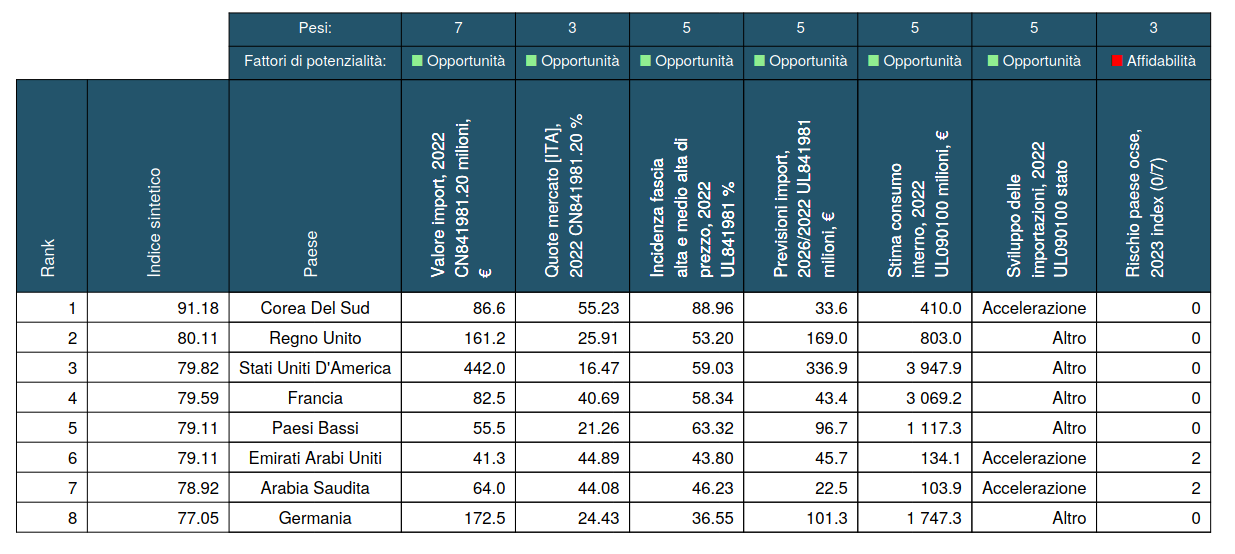

Dopo aver analizzato i dati di commercio estero per ottenere una fotografia delle recenti dinamiche degli scambi, andiamo a costruire un ranking dei mercati a maggiore potenzialità per gli esportatori italiani del settore, tenendo conto di molteplici variabili:

- Fattori product-specific:

- le importazioni di macchine professionali per la preparazione del caffè (2022)

- la quota di mercato italiana sul totale delle importazioni (2022)

- l’incidenza della fascia alta e medio-alta di prezzo sul totale importazioni (2022)

- le previsioni per l’import nei prossimi anni (2023-2026)

- l’eventuale presenza di dazi doganali per esportazioni dalla UE

- stima del consumo interno di caffè (decaffeinizzato o torrefatto, 2022)

- stadio di sviluppo delle importazioni di caffè (decaffeinizzato o torrefatto, 2022)

- Fattori country-specific:

- il rischio paese (Country Risk Assessment Coface).

Per realizzare il ranking abbiamo utilizzato Market Selection, il tool della piattaforma ExportPlanning dedicato all’individuazione dei mercati a maggior potenziale.

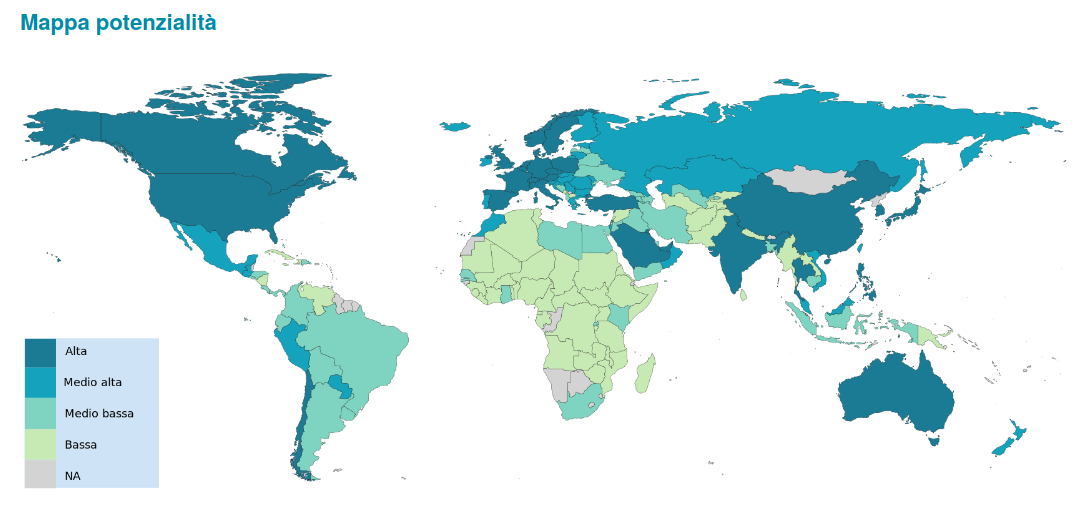

Nella graduatoria potenzialità mercati, troviamo al primo posto la Corea del Sud, attualmente 7° maggiore importatore mondiale di macchine professionali per il caffè (86.6 milioni di euro nel 2022), e dove l’Italia vanta una quota di mercato di oltre il 50%. Si segnala una significativa incidenza della fascia alta e medio-alta di prezzo nell’import del paese di questa tipologia di apparecchiature, nonché la presenza di un’attuale fase di accelerazione nelle importazioni di caffè confezionato – accelerazione osservata anche per Emirati e Arabia Saudita, nonché Polonia e Filippine.

Nel ranking Market Selection troviamo al secondo posto il Regno Unito, attualmente quinto mercato di destinazione dell’export italiano di apparecchiature professionali per la preparazione del caffè. Rispetto al caso del mercato coreano, l’Italia presenta nel Regno Unito una quota di mercato inferiore (25.9%); minore risulta anche l’incidenza della fascia alta e medio-alta di prezzo nelle importazioni britanniche (53.2%) rispetto a quelle coreane. Oltre alla maggiore prossimità geografica, il mercato britannico si distingue però per un valore complessivo delle importazioni di macchine da caffè più elevato, nonché un maggiore consumo interno di caffè. Si prevede inoltre che anche nei prossimi anni la domanda britannica di apparecchiature professionali per il caffè possa continuare a crescere in modo significativo, dopo la caduta del 2020 e la sostanziale stabilità osservata tra il 2015 e il 2019.

I risultati di Market Selection

Conclusioni

Il settore delle apparecchiature professionali per il caffè ha confermato nel 2022 una domanda mondiale dinamica, superando completamente la caduta legata alla crisi Covid, dopo il recupero soltanto parziale registrato l’anno precedente. Anche a prezzi costanti, cioè depurati dalle attuali significative dinamiche inflazionistiche, i dati di commercio estero dipingono un settore che lo scorso anno è risultato in crescita.

Per confermare questo trend anche negli anni a seguire – soprattutto dal punto di vista degli esportatori italiani, key player del settore – risulta quindi necessario tenere traccia dell’evoluzione dei diversi mercati e individuare i progressivi cambiamenti nelle preferenze dei consumatori, per riuscire a cogliere, prima della concorrenza, le migliori opportunità di business.