Il ritorno del biglietto verde

La forza della valuta americana è riconducibile a cause interne e esterne agli Stati Uniti

Published by Alba Di Rosa. .

Exchange rate Europe United States of America Dollar Euro Data visualization Exchange ratesI maggiori eventi valutari della settimana si concentrano su due fronti:

- continua la corsa al ribasso del Peso argentino, che ha portato il presidente Macri ad una richiesta di credito all’IMF per 30 miliardi di dollari;

- prosegue il rafforzamento del dollaro USA, che si contrappone al recente indebolimento dell’euro. L’apprezzamento del dollaro sta avendo luogo nonostante un forte disavanzo delle partite correnti, sostenuto dai rendimenti attesi delle attività denominate in dollari e dalle buone aspettative sull’economia americana.

La forza del dollaro

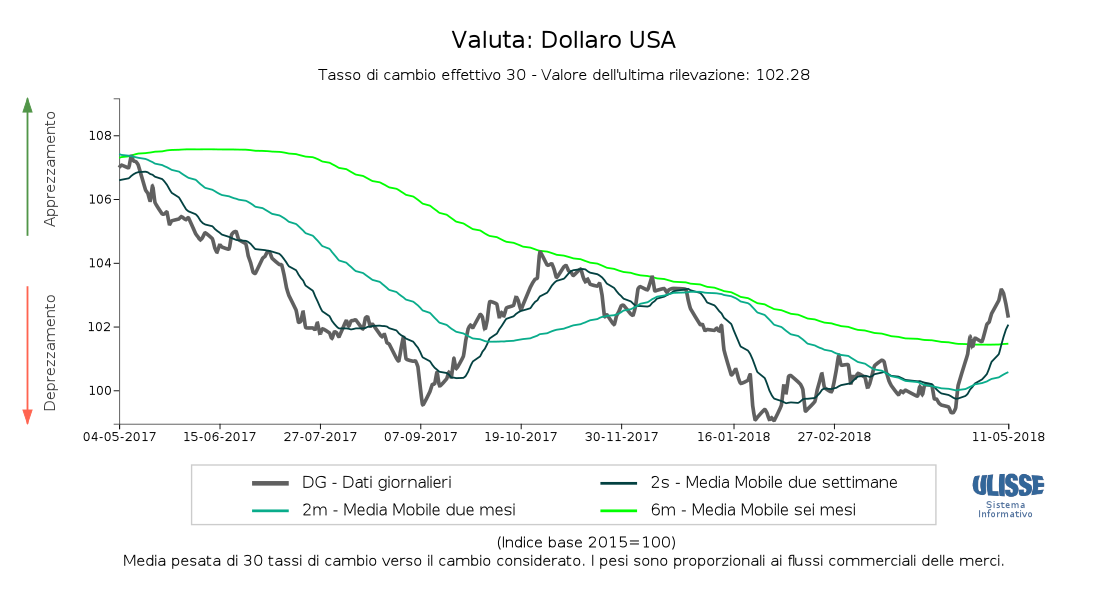

La valuta americana ha manifestato uno straordinario recupero in un breve lasso di tempo: da metà aprile ad oggi il suo tasso di cambio effettivo è salito del 3%, tornando sui livelli di dicembre 2017.

|

|---|

Ai fini di una migliore comprensione del fenomeno, è indispensabile collocare l’andamento valutario osservato nello scenario economico complessivo.

- LA BORSA

Il dollaro si apprezza se aumenta la domanda di dollari, evento che certamente si è verificato

nell’ultimo mese, complice il rialzo della borsa americana. Guardando all’andamento dei principali

indici (DJIA, S&P 500, NASDAQ) si nota come, dopo un crollo a febbraio e un

andamento incerto nei mesi a seguire, la tendenza alla normalizzazione delle ultime settimane si sta

traducendo in una fase rialzista per il mercato azionario.

Dopo l’incertezza e lo scalpore suscitati dalle sanzioni di Trump e dal timore dello scoppio di una

guerra commerciale, i mercati sembrano quindi aver assorbito lo shock.

- IL QUADRO MACROECONOMICO

L’economia americana è in crescita.

Il Bureau of Labor Statistics registra ad aprile una riduzione del tasso di disoccupazione, attualmente pari al 3.9%, dopo 6 mesi al 4.1. Il Fondo Monetario Internazionale segnala una crescita del PIL del 2.3% nel 2017, valore che si prevede salirà al 2.9 nel 2018. Ulteriore nota positiva è l’avvicinamento, negli ultimi 12 mesi, al target inflazionistico del 2%, superato ad aprile (2.5%) anche per effetto del fiscal stimulus di Trump.

- LA POLITICA MONETARIA

Elemento di impatto sul rafforzamento del dollaro è stato il rialzo dei tassi d’interesse

americani, nell’ottica di una normalizzazione della politica monetaria della FED.

Il 10-Year Treasury Yield risulta attualmente pari a 2.97%, mentre il suo corrispettivo

a 1 anno a 2.27%, valori attraenti per gli investitori che possono quindi aver accresciuto la loro

domanda di dollari. Il target range per il federal funds rate è stato invece

innalzato a 1.5/1.75% nel marzo 2018, e confermato dalla FED nel mese di maggio.

La banca centrale americana ha dichiarato

di voler ancora mantenere una politica monetaria accomodante,

ma votata a diventare sempre più restrittiva, attraverso un innalzamento del fed funds rate

graduale e coerente con gli sviluppi macroeconomici.

- IL LUNGO PERIODO

In un’ottica di breve periodo, il recente apprezzamento del dollaro ha suscitato l’attenzione di investitori e osservatori internazionali. Ciononostante, se inserito all’interno di una visione di più ampio respiro, tale andamento sembra piuttosto parte di un naturale processo di assestamento del tasso di cambio dopo un periodo di indebolimento: tale percorso porta ad oggi il dollaro a vantare un ruolo di valuta forte, sebbene in misura inferiore rispetto a quanto osservato a inizio 2017.

Le incertezze dell’Eurozona

Se il rafforzamento del dollaro è certamente dovuto alle cause interne sopra indicate, risulta indispensabile guardare anche alla situazione oltreoceano per ottenere una panoramica completa.

Rendimenti delle attività in euro minori di quelle in dollari e elementi di incertezza stanno indebolendo la moneta unica.

Dopo un continuo apprezzamento negli ultimi 12 mesi, l’euro è ormai entrato in una fase di segno opposto,

perdendo l’1.1% del suo valore effettivo da fine aprile; il deprezzamento sale al 3.7%

prendendo come benchmark il dollaro.

La situazione macroeconomica dell’Eurozona si distacca sensibilmente da quella USA. Come dichiarato

nell’ECB Economic Bullettin,

l’economia dell’Eurozona è in ripresa, ma si segnala un

rallentamento nella crescita dall’inizio del 2018. L’inflazione rimane inoltre

sotto il target del 2%, pari a 1.2% ad aprile.

Incidono negativamente sull’euro l’instabilità geopolitica globale, soprattutto legata al pericolo

protezionismo, nonché l’attuale instabilità politica in Italia, che ha inaugurato una nuova crescita

dello spread. Contrariamente alla FED, la BCE ritiene quindi necessario proseguire con lo stimolo

monetario almeno fino a settembre 2018, lasciando inalterati i tassi d’interesse.

L’esame comparato delle economie statunitense ed europea mostra quindi rilevanti differenze: l’una sembra aver saldamente imboccato la via della ripresa, mentre l’altra, benché in recupero, manca ancora di solidità. Essendo il tasso di cambio effettivo di un paese calcolato in relazione a quello dei suoi principali partner commerciali, si deduce come un indebolimento della moneta unica possa favorire il rialzo del dollaro. Alla luce di queste considerazioni, l’interpretazione dell’andamento delle due valute risulta più facilmente intelligibile.